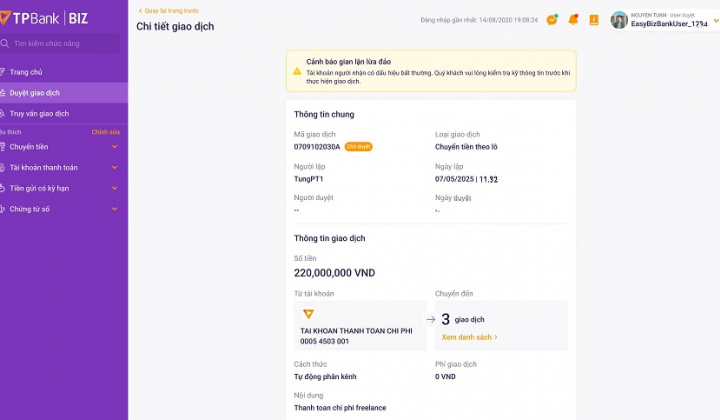

Trước tình hình dịch bệnh Covid-19 diễn biến phức tạp tại một số tỉnh, thành trong cả nước, tội phạm liên quan đến hoạt động cho vay nặng lãi phức tạp hơn. Nổi lên là các chiêu thức cho vay tiền thông qua các ứng dụng trái phép trên mạng xã hội, với nội dung chào mời vô cùng hấp dẫn khiến nhiều người tin tưởng, sập bẫy. Theo các chuyên gia, hầu hết các ứng dụng di động (App) cho vay nặng lãi trên thị trường hiện nay không được cấp phép hoạt động, đó là một hình thức tín dụng đen đội lốt cho vay ngang hàng (P2P Lending).

Một số người do túng quẫn đã tìm đến dịch vụ vay tiền qua App giải ngân nhanh trong 5 phút mà không cần thẩm định, hồ sơ chỉ cần hình chụp chứng minh nhân dân. Vay App này trả cho App kia, chỉ trong một tháng, từ số tiền vay vài chục triệu, có người nợ tới hàng trăm triệu. Không có tiền trả nợ, các đối tượng cho vay qua app sẽ gọi điện khủng bố cả người thân, khiến cuộc sống trở nên mệt mỏi, bế tắc.

Có một thực tế là một số công ty tài chính (CTTC) cũng cho vay tiêu dùng thông qua các App theo hình thức tín chấp. Bên cạnh đó, một số đối tượng thành lập các công ty trá hình cho vay tài chính, tín dụng phi ngân hàng để hoạt động cho vay qua ứng dụng di động nhằm thu lợi bất chính.

Theo các chuyên gia, căn cứ vào các quy định của pháp luật hiện hành thì lĩnh vực cho vay qua App không thuộc sự quản lý của NHNN. Bởi chưa có quy định pháp luật nào trực tiếp được ban hành về vấn đề này. Các App cho vay không phải là của CTTC thì về nguyên tắc sẽ là cho vay dân sự thông qua những ứng dụng công nghệ và phải tuân theo quy định tại Điều 468 Bộ luật Dân sự 2015, với mức lãi suất cho vay không được vượt quá 20%/năm.

Việc một số công ty lợi dụng hình thức cho vay theo phương thức P2P Lending để cho vay nặng lãi, đòi nợ kiểu “xã hội đen” thời gian qua đã được các cơ quan chức năng phát hiện, xử lý và cảnh báo nhiều lần tới người dân. Công an các tỉnh, thành phố đã thường xuyên khuyến cáo người dân không nên vay tiền qua các app trái phép trên không gian mạng. Nếu có nhu cầu vay tiền thì nên liên hệ các tổ chức tài chính được Nhà nước cấp phép hoạt động...

Mở rộng tín dụng đến người dân, tháo gỡ khó khăn do dịch Covid-19

Về phía ngành Ngân hàng, triển khai Chỉ thị 12/CT-TTg của Thủ tướng Chính phủ, Ngân hàng Nhà nước (NHNN) đã ban hành Kế hoạch hành động của ngành với 07 nhóm nhiệm vụ, giải pháp trọng tâm với mục tiêu tăng cường khả năng tiếp cận tín dụng chính thức và bảo vệ quyền, lợi ích hợp pháp của người dân, doanh nghiệp khi vay vốn TCTD, qua đó góp phần hạn chế, đẩy lùi “tín dụng đen”. Qua 2 năm triển khai Chỉ thị 12/CT-TTg và Chương trình hành động của ngành ngân hàng, đến nay ngành ngân hàng đã đạt một số kết quả nổi bật như sau:

Về hoàn thiện khung khổ pháp lý về hoạt động cho vay, đẩy mạnh ứng dụng khoa học, công nghệ, phát triển các dịch vụ trực tuyến: Từ đầu năm 2019 đến nay, NHNN đã ban hành 85 văn bản quy phạm pháp luật trong lĩnh vực ngân hàng, trong đó đã sửa đổi, bổ sung, ban hành mới nhiều quy định để tăng cường khả năng tiếp cận tín dụng chính thức, hỗ trợ hoạt động vay vốn của người dân, doanh nghiệp như: Ban hành Thông tư 18/2-19/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư 43/2016/TT-NHNN quy định về hoạt động cho vay tiêu dùng của CTTC theo hướng mở rộng mục đích vay vốn, đáp ứng tốt hơn nhu cầu vay tiêu dùng của người dân, tăng cường quản lý Nhà nước đối với hoạt động cho vay, thu hồi nợ.

Tại Thông tư số 18 yêu cầu CTTC phải tuân thủ các quy định như: Biện pháp đôn đốc, thu hồi nợ phù hợp với đặc thù của khách hàng, quy định của pháp luật và không bao gồm biện pháp đe dọa đối với khách hàng, trong đó số lần nhắc nợ tối đa 5 lần/1 ngày, hình thức nhắc nợ, thời gian nhắc nợ do các bên thỏa thuận trong hợp đồng cho vay tiêu dùng nhưng phải trong khoảng thời gian từ 7 giờ đến 21 giờ, không nhắc nợ, đòi nợ tổ chức, không gửi thông tin về việc thu hồi nợ của khách hàng cho cá nhân không có nghĩa vụ trả nợ cho CTTC, trừ trường hợp có yêu cầu của cơ quan nhà nước có thẩm quyền theo quy định của pháp luật; bảo mật thông tin khách hàng theo quy định của pháp luật…; Niêm yết công khai tại trụ sở, chi nhánh, điểm giới thiệu dịch vụ và đăng tải trên trang thông tin điện tử của CTTC các nội dung: khung lãi suất cho vay tiêu dùng, các loại phí, phương pháp tính lãi; các hình thức tiếp nhận góp ý, phản ánh, khiếu nại của khách hàng, tổ chức, cá nhân liên quan đến hoạt động cho vay tiêu dùng của CTTC.

Ngoài ra, nhằm tháo gỡ khó khăn cho người dân, doanh nghiệp bị ảnh hưởng do dịch Covid-19, NHNN đã ban hành Thông tư 01/2020/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch Covid - 19 (Thông tư 01). Sau đó, để phù hợp với thực tế diễn biến phức tạp của dịch Covid-19, NHNN đã ban hành Thông tư 03, Thông tư 14 sửa đổi Thông tư 01. Đồng thời, NHNN cũng ban hành Thông tư tái cấp vốn đối với Ngân hàng chính sách xã hội để cho vay trả lương ngừng việc, trả lương phục hồi sản xuất đối với người lao động; Hoàn thiện cơ chế hỗ trợ các đối tượng chính sách tiếp cận vốn, gia hạn chính sách tín dụng đối với hộ mới thoát nghèo; nâng mức cho vay; Trình Thủ tướng Chính phủ ban hành Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030 và ban hành Kế hoạch hành động của ngành ngân hàng thực hiện Chiến lược tài chính toàn diện quốc gia.

NHNN đã liên tiếp 03 lần điều chỉnh giảm các mức lãi suất điều hành, tạo điều kiện để các TCTD giảm mặt bằng lãi suất cho vay; thường xuyên chỉ đạo các TCTD tiết giảm tối đa chi phí hoạt động, dành nguồn lực để giảm lãi suất cho vay hỗ trợ khách hàng. Đến nay, mặt bằng lãi suất vay giảm khoảng 1,66%/năm so với trước dịch.

Đặc biệt, NHNN đã chỉ đạo tổ chức tín dụng (TCTD) mở rộng, đa dạng sản phẩm dịch vụ ngân hàng, giảm lãi suất, đơn giản hóa thủ tục cho vay nhằm tăng cường tiếp cận tín dụng qua các kênh chính thức, đặc biệt là với người dân ở nông thôn, vùng sâu, vùng xa như cho vay liên vụ, cho vay qua sổ tín dụng, vay vốn thông qua các tổ, nhóm của các tổ chức chính trị - xã hội, cho vay, thu nợ ngay tại địa bàn của người vay, triển khai điểm giao dịch lưu động bằng ô tô chuyên dụng...

Về phát triển mạng lưới, đến nay, toàn hệ thống đã có 124 TCTD và gần 1.200 quỹ tín dụng nhân dân. Riêng CTTC đã có 22 CTTC được cấp phép hoạt động với 13 chi nhánh, 43 văn phòng đại diện và hơn 50 nghìn điểm giới thiệu dịch vụ tại tất cả các tỉnh, thành phố; có 4 tổ chức tài chính vi mô (TCTCVM) được cấp phép hoạt động…

Nhằm nâng cao khả năng tiếp cận các sản phẩm, dịch vụ ngân hàng đối với công chúng, đặc biệt người dân vùng nông thôn, vùng sâu vùng xa, NHNN đã cùng với hệ thống ngân hàng tăng cường hoạt động truyền thông về cơ chế, chính sách cho vay, dịch vụ ngân hàng đến đông đảo người dân; giải đáp nhiều kiến nghị; cảnh báo các hệ lụy để người dân phòng, tránh “tín dụng đen”.

Theo Vụ Tín dụng các ngành kinh tế, đến cuối tháng 10.2021, dư nợ tín dụng toàn nền kinh tế đạt trên 9,99 triệu tỉ đồng, tăng 8,72% so với cuối năm 2020, là kết quả rất đáng ghi nhận trong bối cảnh dịch COVID-19 tác động đến hầu hết các lĩnh vực, ngành kinh tế. Tín dụng đối với các lĩnh vực ưu tiên có mức tăng trưởng khá, dư nợ cho vay lĩnh vực nông nghiệp, nông thôn (là nơi dễ phát sinh hoạt động “tín dụng đen”) đạt trên 2,48 triệu tỉ đồng với hơn 14 triệu khách hàng, chiếm trên 25% tổng dư nợ tín dụng nền kinh tế, tăng 9,2% so với cuối năm 2020 và tăng 32,8% so với thời điểm trước khi ban hành Chỉ thị 12/CT-TTg. Đặc biệt, các TCTD cũng đẩy mạnh cho vay phục vụ nhu cầu đời sống, cho vay tiêu dùng, toàn hệ thống có 78 TCTD tham gia cho vay phục vụ đời sống với dư nợ vay đạt gần 1,95 triệu tỉ đồng, chiếm 19,6% trong tổng dư nợ tín dụng toàn nền kinh tế, tăng 5% so với cuối năm 2020, tăng 9,55% so với cuối năm 2018 và tăng 5,4% so với thời điểm trước khi ban hành Chỉ thị 12/CT-TTg, trong đó dư nợ dài hạn chiếm tỷ trọng tới 84%.

Với các giải pháp tích cực nêu trên, hệ thống ngân hàng với mạng lưới các chi nhánh, phòng giao dịch phủ rộng đến các thôn bản, vùng nông thôn, vùng sâu, vùng xa đã cơ bản đáp ứng nhu cầu vốn sản xuất kinh doanh và phục vụ đời sống cho người dân, doanh nghiệp, góp phần tích cực hạn chế người dân tìm đến các nguồn “tín dụng đen”.

Chung tay phối hợp các giải pháp đẩy lùi tín dụng đen

Để góp phần cùng các cấp, các ngành đấu tranh, ngăn ngừa, hạn chế “tín dụng đen”, thời gian tới, toàn ngành ngân hàng sẽ tiếp tục đồng hành và triển khai quyết liệt các giải pháp.

Trước hết, NHNN tiếp tục rà soát, hoàn thiện các văn bản quy định về hoạt động cho vay phục vụ nhu cầu đời sống, cho vay tiêu dùng; quy định về tín dụng ngành, lĩnh vực phù hợp với sự thay đổi nhanh chóng về công nghệ và yêu cầu của thực tế nhằm tăng khả năng tiếp cận vốn của người dân, doanh nghiệp.

Theo các chuyên gia, để quản lý hoạt động cho vay tín chấp qua App, Chính phủ cần ban hành Nghị định quy định cho vay qua App là hoạt động kinh doanh có điều kiện. Trong đó quy định bắt buộc các App cho vay tiêu dùng muốn được hoạt động phải đăng ký, niêm yết tên chủ sở hữu, trụ sở làm việc thực sự và công khai lãi suất, các khoản phí, giới hạn các biện pháp đòi nợ.

Đối với lĩnh vực cho vay ngang hàng (P2P Lending) - một sản phẩm công nghệ tài chính (Fintech), NHNN đã phối hợp các Bộ, ngành liên quan xây dựng và đang chuẩn bị trình Chính phủ Dự thảo Nghị định về Cơ chế thử nghiệm có kiểm soát đối với hoạt động công nghệ tài chính (Fintech) trong lĩnh vực ngân hàng, trong đó có cơ chế thí điểm quản lý hoạt động cho vay ngang hàng. Thị trường cũng mong chờ khuôn khổ pháp lý hoàn thiện về Cơ chế thử nghiệm có kiểm soát hoạt động Fintech trong lĩnh vực ngân hàng theo hướng thúc đẩy đổi mới sáng tạo, tạo thuận lợi cho ứng dụng công nghệ vào hoạt động ngân hàng, trong đó bao gồm cả việc cho thử nghiệm lĩnh vực cho vay ngang hàng, làm cơ sở thực tiễn để xây dựng và ban hành quy định pháp lý chính thức đối với hoạt động này.

Đồng thời, cơ quan quản lý cũng thường xuyên và kịp thời chỉ đạo, cảnh báo TCTD lưu ý về các rủi ro phát sinh liên quan đến hoạt động cho vay ngang hàng, qua đó khuyến nghị, cảnh báo TCTD thận trọng trong ký kết và thực hiện các thỏa thuận hợp tác với các công ty cho vay ngang hàng, đảm bảo đúng quy định pháp luật, không ảnh hưởng đến hoạt động, uy tín của TCTD cũng như an toàn của hệ thống ngân hàng.

NHNN cũng khuyến khích các TCTD phát triển mạng lưới chi nhánh và phòng giao dịch ở vùng nông thôn, vùng sâu, vùng xa nhằm tăng cường khả năng cung ứng tín dụng, dịch vụ ngân hàng chính thức. Tiếp tục chỉ đạo TCTD tập trung nguồn vốn, đáp ứng kịp thời nhu cầu vay vốn phục vụ sản xuất kinh doanh, phục vụ phát triển nông nghiệp nông thôn, nhu cầu đời sống, tiêu dùng chính đáng của người dân, doanh nghiệp, đặc biệt khi đại dịch Covid-19 được đẩy lùi, nền kinh tế trong nước phục hồi.

Ngành Ngân hàng cần tiếp tục triển khai các chính sách, giải pháp tháo gỡ khó khăn đối với các khách hàng bị ảnh hưởng do dịch COVID-19 như cơ cấu lại thời hạn trả nợ, miễn giảm lãi, phí, giữ nguyên nhóm nợ, cho vay mới với lãi suất thấp hơn trước dịch. Đẩy mạnh phát triển thanh toán không dùng tiền mặt, chuyển đổi số trong lĩnh vực ngân hàng, tạo điều kiện cho các TCTD phát triển các sản phẩm cho vay phục vụ đời sống, tín dụng tiêu dùng an toàn, hiệu quả. Tăng cường công tác thanh tra, kiểm tra; chỉ đạo các CTTC tập trung chấn chỉnh lại hoạt động cho vay, có chính sách lãi suất phù hợp, thu nợ bảo đảm minh bạch, đúng quy định pháp luật. Tăng cường công tác truyền thông về các cơ chế, chính sách tín dụng ngân hàng đến mọi tầng lớp nhân dân, giúp người dân, doanh nghiệp hiểu về tín dụng từ các kênh cung cấp tín dụng chính thức, góp phần chuyển tải vốn tín dụng ngân hàng đến người dân một cách hiệu quả nhất.

Tuy nhiên, để đẩy lùi tín dụng đen, cần có sự vào cuộc quyết liệt, đồng bộ của các cấp, các ngành, chính quyền địa phương, trong đó có Bộ Công an với vai trò là đơn vị đầu mối trong triển khai Chỉ thị 12/CT-TTg, đẩy nhanh tiến độ kết nối thông tin giữa cơ sở dữ liệu quốc gia về dân cư với các ngành, lĩnh vực, đây là cơ sở để TCTD có đầy đủ thông tin, rút ngắn được quy trình thẩm định, giải ngân cho vay…