Hiện nay, trí tuệ nhân tạo (AI) được ứng dụng nhiều trong lĩnh vực tài chính - ngân hàng, AI sử dụng dữ liệu từ các lịch sử giao dịch, thông tin khách hàng trong hệ thống ngân hàng kết hợp với công nghệ chuỗi để vừa bảo vệ khách hàng đồng thời đóng góp tăng cường dự báo hành vi rửa tiền và gian lận. Do đó, AI có khả năng tạo ra sự thay đổi lực lượng lao động thông qua việc tự động hóa một số nhiệm vụ và quy trình, dẫn đến nhu cầu về nhân sự ở ngành này có nguy cơ bị cắt giảm. Thách thức này đòi hỏi ngành Ngân hàng cần chú trọng thực hiện các giải pháp nâng cao chất lượng nguồn nhân lực đáp ứng yêu cầu bối cảnh mới.

Đặt vấn đề

AI thuộc lĩnh vực khoa học công nghệ máy tính, hoạt động dựa trên cơ chế mô phỏng suy nghĩ, nhận thức của con người và đưa vào bộ não của các thiết bị, hệ thống. Từ đó, hệ thống sẽ có được trí thông minh như con người, biết dựa vào từng tình huống mà có cách xử lý khác nhau. Một vài ứng dụng của AI như: Y tá ảo, trợ lý ảo, tư vấn viên ảo, robot làm việc nhà, robot công nghiệp…

Ngày nay, AI được ứng dụng nhiều trong quản lý và sản xuất - kinh doanh. AI đóng góp không nhỏ trong các lĩnh vực đời sống xã hội: sức khỏe, kinh doanh, giáo dục, sản xuất, tài chính, ngân hàng… Trong lĩnh vực ngân hàng, trước sự cạnh tranh khốc liệt, các ngân hàng luôn chú trọng đầu tư vào các công nghệ hiện đại. Vì vậy, AI đã phát huy vai trò trong cung cấp các dịch vụ tài chính giảm chi phí, nâng cao chất lượng, mức độ hài lòng của khách hàng nhờ các khả năng tự động hóa các quy trình vận hành và tăng năng lực phân tích bộ dữ liệu lớn.

Việc ứng dụng AI cho phép tái cấu trúc mô hình ngân hàng truyền thống theo định hướng mới, giúp tiết kiệm chi phí, tăng hiệu quả cạnh tranh. Ngày nay, dữ liệu lớn (Big Data) và AI đã giúp các ngân hàng tạo ra các sản phẩm, cải tiến sản phẩm và quy trình hiện có...

Việt Nam đang bước vào giai đoạn hội nhập quốc tế sâu rộng và toàn diện. Trong bối cảnh đó, phát triển nguồn nhân lực chất lượng cao đóng vai trò thiết yếu tới tăng trưởng kinh tế bền vững. Ngân hàng được coi là mạch máu của nền kinh tế quốc gia, vì vậy, nâng cao chất lượng nguồn nhân lực ngành Ngân hàng là vấn đề cần đặc biệt quan tâm, nhất là thời kỳ Cách mạng công nghiệp 4.0. Cốt lõi của đổi mới công nghệ là ứng dụng AI, trong khi đó Ngân hàng là lĩnh vực có mức độ ứng dụng công nghệ cao, chịu nhiều tác động của làn sóng công nghệ 4.0.

Vì vậy, đòi hỏi nguồn nhân lực phải liên tục phát triển để đáp ứng những thay đổi đó. Tuy nhiên, thực tế nguồn nhân lực ngành Ngân hàng Việt Nam đang đối mặt với rất nhiều khó khăn, đặc biệt là việc thiếu hụt nhân sự có khả năng phân tích dữ liệu, thành thạo kỹ năng vận hành công nghệ số bên cạnh việc giỏi chuyên môn nghiệp vụ.

Ảnh hưởng của AI đến nguồn nhân lực trong lĩnh vực ngân hàng

Vận dụng AI thực chất là vận dụng công nghệ máy móc và các thuật toán vào một số công việc nhằm mang lại hiệu quả, chính xác thay thế con người. Tuy nhiên, không phải công việc nào cũng bị ảnh hưởng, một số công việc khó áp dụng tự động hóa do bản chất công việc hoặc nhu cầu cần tương tác giữa người với người. Vì vậy, tác động của AI lên thị trường lao động phụ thuộc vào nhiều yếu tố và mức độ ứng dụng AI.

Trong hệ thống của một ngân hàng, nguồn dữ liệu rất cần thiết cho hầu hết các hoạt động, từ hình thức gửi tiền truyền thống, cho vay, tới hoạt động đầu tư và quản lý tài sản. Hiện nay, trước sự bùng nổ của Cách mạng công nghiệp 4.0, các ngân hàng đang chạy đua chuyển đổi số, đầu tư công nghệ vào sản phẩm, dịch vụ để gia tăng trải nghiệm cho khách hàng. Sự trải nghiệm của khách hàng là lợi thế cạnh tranh trong cuộc đua giành thị phần của các ngân hàng, nhất là ở phân khúc ngân hàng bán lẻ. Chatbot là hình thức sử dụng AI hiệu quả, hỗ trợ phục vụ khách hàng 24/7 từ những vấn đề đơn giản như chuyển tiền, thiết lập định kỳ thanh toán, kiểm tra bảng sao kê ngân hàng. Dựa vào đó, từng bước nhận diện thói quen chi tiêu của khách hàng. Vì thế, khách hàng không phải đến ngân hàng để truy vấn, tìm kiếm thông tin, tìm hiểu các dịch vụ bổ sung khác, hệ thống nhắn tin trực tuyến có thể giúp họ xử lý vấn đề này.

Điển hình như, Commonwealth Bank of Australia (CBA) đã sử dụng Chatbot Ceba để thực hiện 200 nhiệm vụ cho hơn một triệu khách hàng, phân biệt thành công 500.000 hoạt động mà khách hàng có thể yêu cầu đối với các ngân hàng. Chat bot Nina cũng giúp Ngân hàng Thụy Điển với hơn 30.000 lượt/tháng; tiết kiệm thời gian cho 700 nhân viên trung tâm liên lạc của ngân hàng. Điều này giúp họ có thể tập trung vào các hoạt động khác.

Ngân hàng Thụy Sĩ đã ứng dụng AI vào việc xây dựng hệ thống phân tích hàng loạt dữ liệu thị trường nhằm xác định chính xác các mô hình giao dịch để hình thành các chiến lược và xác định giao dịch cho khách hàng. AI sẽ xác định rõ yêu cầu chuyển tiền của khách hàng, các giao dịch lớn được chia nhỏ trước khi tiến hành. Bởi vậy một nhiệm vụ cần 45 phút để hoàn thành giờ đây được thực hiện chỉ trong vài phút, tiết kiệm thời gian cho các nhân viên ngân hàng. Hay như, Ngân hàng JP Morgan Chase (Hoa Kỳ) đã đầu tư vào COIN, một công nghệ AI giúp xem xét tài liệu và trích xuất dữ liệu trong thời gian ngắn. COIN có thể phân tích khoảng 12.000 tài liệu chỉ trong vài giây, trong khi một người sẽ dành hơn 360.000 giờ làm việc trên cùng một tài liệu này.

Trong lĩnh vực ra quyết định đầu tư, UBS Group AG, một ngân hàng đầu tư đa quốc gia và công ty dịch vụ tài chính của Thụy Sĩ hay Tập đoàn ING, một ngân hàng và dịch vụ tài chính đa quốc gia Hà Lan đang ứng dụng công nghệ AI để rà soát thị trường và thông báo cho các hệ thống giao dịch thuật toán của họ.

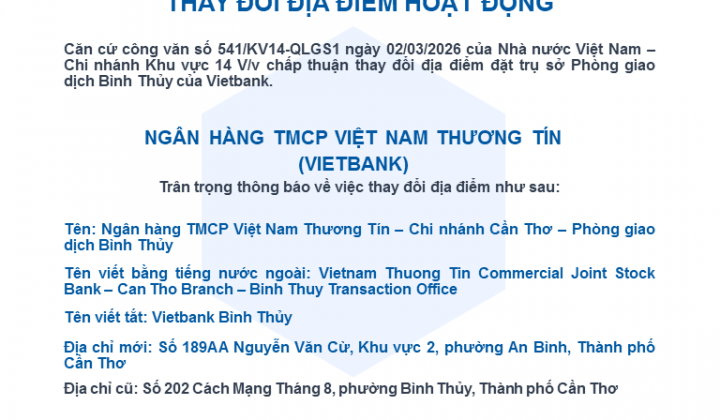

Tại Việt Nam, buổi ra mắt không gian giao dịch số tích hợp hệ sinh thái thiết bị hiện đại, Nam A Bank đã “trình làng” Robot OPBA. Theo đó, khi tới không gian giao dịch số của Nam A Bank, vừa bước vào sảnh, khách hàng sẽ gặp gỡ Robot OPBA để được tư vấn mọi thắc mắc theo nhu cầu. Với những cử động đã được lập trình tự động hóa, Robot OPBA có khả năng nhận diện khuôn mặt khách hàng bằng tính năng Face ID hiện đại, chủ động chào hỏi, hỗ trợ khách hàng. Đặc biệt, khi cần trao đổi trực tiếp với nhân viên ngân hàng, Robot OPBA sẽ đưa ra lựa chọn và hướng dẫn khách hàng đến quầy giao dịch. Bên cạnh đó, AI còn hỗ trợ quá trình thu thập và phân tích dữ liệu của người dùng... Dựa vào đó ngân hàng tạo ra những sản phẩm, dịch vụ mới, bám sát nhu cầu thực tế của khách hàng, mang lại cho khách hàng nhiều tiện ích, dịch vụ phù hợp với từng đối tượng khách hàng khác nhau.

Ứng dụng AI vào quy trình chấm điểm tín dụng tuy đã phổ biến trên thế giới nhưng là một lĩnh vực mới tại Việt Nam. Khảo sát từ hãng tư vấn toàn cầu McKinsey tại khu vực châu Âu, châu Á và Bắc Mỹ cho thấy, hàng loạt ngân hàng đã ứng dụng AI để đưa ra quyết định cho vay chỉ trong 5 phút, giải ngân chưa đến 24 giờ. Trong khi đó, quy trình cho vay, đơn cử với doanh nghiệp vừa và nhỏ phải được xét duyệt trong 3-5 tuần, chờ giải ngân khoảng 3 tháng. Để xác định mức độ an toàn tín dụng của bên đi vay, ngân hàng thường dựa vào dữ liệu thể hiện trực tiếp khả năng tài chính của khách hàng, bao gồm hợp đồng lao động, sao kê lương, lịch sử tín dụng được ghi nhận trên các trung tâm thông tin tín dụng của nhà nước hoặc tư nhân (CIC), tuy nhiên, các phương pháp này còn nhiều hạn chế. Những người chưa từng đi vay, chưa mở thẻ sẽ không có lịch sử tín dụng, đồng thời trong nhiều lĩnh vực, người mở thẻ không có hợp đồng lao động hay sao kê lương phản ánh đúng thu nhập thực tế...

Trong khi đó với phương pháp chấm điểm tín dụng sử dụng AI, tất cả dữ liệu đều có giá trị. Chẳng hạn dữ liệu hành vi, thói quen mua sắm online, viễn thông, thanh toán các loại cước phí, thậm chí dữ liệu sức khỏe... Cụ thể, dù một khách hàng không có bất kỳ khoản vay ngân hàng nào nhưng họ vẫn có nhiều khoản khác cần thanh toán hàng tháng. Việc trả tiền đúng hẹn có thể phần nào xác định mức độ an toàn tín dụng của khách hàng. Khả năng chi tiêu trực tuyến, mua sắm online... cũng tạo nên những thước đo mới. Những dữ liệu như vậy có thể cung cấp thông tin quan trọng về cách người dùng thực hiện nghĩa vụ tài chính. Đây là chính là nguồn dữ liệu thay thế cho các ngân hàng trong việc đánh giá uy tín người dùng.

Như vậy, việc ứng dụng AI vào lĩnh vực tài chính ngân hàng đem lại nhiều lợi ích, giúp ngân hàng Việt Nam nhanh chóng bắt kịp với xu hướng thế giới, đem lại nhiều trải nghiệm cho khách hàng. Tuy nhiên, khó dự đoán chính xác nào cần chuẩn bị sẵn sàng cho tình trạng mất việc làm do AI.

Đơn cử như ứng dụng robot vào quầy giao dịch chỉ là bước đầu tiên khi khách hàng tới giao dịch ngân hàng, các khâu còn lại vẫn rất cần nhân viên thực hiện nhiều giao dịch tiếp theo với khách hàng. Các thế hệ robot hiện nay chưa thể thay thế được nhân viên ngân hàng, nhưng giúp tạo sự mới mẻ và nâng cao trải nghiệm dịch vụ cho khách hàng khi đến ngân hàng giao dịch. Các tiện ích dịch vụ mà robot cung cấp trong thời gian tới sẽ được bổ sung và đa dạng hóa ở những phiên bản nâng cấp tiếp theo. Việc ứng dụng AI trong giao dịch là đòn bẩy để ngân hàng chuyển đổi mô hình ngân hàng truyền thống sang đa không gian giao dịch trên hợp kênh ứng dụng. Điều này nhằm gia tăng tính cạnh tranh trên thị trường tài chính, phát triển bền vững, cũng như tạo ra những làn sóng công nghệ mới, số hóa các hoạt động tài chính, tín dụng trong bối cảnh ngân hàng phải đẩy mạnh số hóa trong giao dịch.

Theo các chuyên gia ngân hàng, ứng dụng robot là bước ngoặt lớn trong thực hiện giải pháp công nghệ tại những ngân hàng bán lẻ trong nước, nhưng nhân viên ngân hàng nhất là các giao dịch viên - người tiếp xúc đầu tiên khi khách hàng bước vào ngân hàng thì không thể thiếu bởi sự phục vụ tận tình, chu đáo. Cùng với đó, trong quá trình áp dụng công nghệ vào hoạt động, ngân hàng có thể phải tuyển thêm nhân viên ở lĩnh vực liên quan đến công nghệ, máy tính… Mặt khác, việc ứng dụng robot trong giao dịch ngân hàng cũng không phù hợp với phân khúc khách hàng lớn tuổi mà chỉ phù hợp với những người trẻ là khách hàng tiềm năng của dịch vụ robot tư vấn tài chính.

Tiềm năng phát triển trong tương lai của AI nhằm hỗ trợ con người trong công việc, nâng cao năng suất là rất lớn, tuy nhiên, sẽ có những thách thức, rào cản. AI sẽ làm giảm việc làm của con người đồng thời AI sẽ lấy đi phần nhàm chán, tẻ nhạt và lặp đi lặp lại trong công việc.

Giải pháp nâng cao chất lượng nguồn nhân lực ngành Ngân hàng

Nguồn nhân lực là yếu tố quan trọng và có ý nghĩa chiến lược trong tăng trưởng và phát triển bền vững. Vì vậy, các ngân hàng cần nỗ lực xây dựng một đội ngũ nhân lực chuyên nghiệp và tận tâm. Bên cạnh đó, ngân hàng phải thường xuyên đào tạo, bồi dưỡng nguồn nhân lực trước những tiến bộ, khoa học, công nghệ.

Theo đó, Ngân hàng cần thay đổi để phát triển, thu hút và giữ chân nhân tài. Với đội ngũ nhân viên đã có, cần thường xuyên đào tạo, bồi dưỡng, cập nhật kiến thức về nghiệp vụ và công nghệ. Quan trọng hơn là đào tạo kỹ năng mềm, kỹ năng tư duy, suy nghĩ sáng tạo, đột phá, khả năng giải quyết vấn đề trong tình huống vượt ngoài phạm vi của quy định và tiền lệ đã có. Điều này cần được đặc biệt chú trọng ở cán bộ quản lý cấp trung và cấp cao, bởi đây là lực lượng then chốt cho việc triển khai kế hoạch cải cách và thích ứng với sự thay đổi.

Bên cạnh đó, các ngân hàng phải khắt khe hơn trong công tác tuyển dụng. Nhân lực ngành Ngân hàng không chỉ cần trình độ nghiệp vụ ngân hàng, kỹ năng vận hành công nghệ số mà đi liền với đó cần có tính tuân thủ về quy trình vận hành cung ứng sản phẩm dịch vụ ngân hàng trong môi trường Internet vạn vật. Quan tâm hơn đến các vấn đề về đạo đức nghề nghiệp chính là cách ngân hàng tự bảo vệ mình trước những rủi ro khi một phần lớn hoạt động phụ thuộc vào an toàn và bảo mật thông tin.

Theo Tạp chí Tài chính