Công nghệ tài chính (FinTech) bao gồm 5 loại hình dịch vụ tài chính: thanh toán kỹ thuật số, thanh toán bù trừ; tiền gửi, cho vay và huy động vốn; bảo hiểm; quản lý đầu tư; hỗ trợ thị trường.

Trong đó, 2 loại hình đầu có tiềm năng lớn để có thể phát triển tài chính toàn diện, đặc biệt là ở các quốc gia đang phát triển như Việt Nam. Bởi lẽ sự phát triển của FinTech kéo theo sự phát triển của hoạt động tài chính thay thế - những hoạt động tài chính dựa trên công nghệ số nằm ngoài hoạt động ngân hàng và thị trường vốn truyền thống…

Bài viết này tập trung tìm hiểu xu hướng phát triển, chính sách và tầm quan trọng của lĩnh vực FinTech gắn liền với chiến lược tài chính toàn diện ở các quốc gia ASEAN, Trung Quốc và góc nhìn chính sách cho Việt Nam.

Xu hướng phát triển

Tại các quốc gia ASEAN, một trong những thước đo nhận diện về mức độ tài chính toàn diện đối với các cá nhân, là tỷ lệ phần trăm dân số từ 15 tuổi trở lên có mở tài khoản ở những tổ chức tài chính chính thức, có thể là ngân hàng, tổ chức tiết kiệm và các tổ chức tài chính khác.

Số liệu thống kê từ cuộc khảo sát chỉ số Findex toàn cầu do Ngân hàng Thế giới (WB) thực hiện trong giai đoạn 2014-2017, cho thấy xu hướng đều tăng qua các năm. Điểm thú vị chính là có sự phân lập rõ rệt giữa nhóm các quốc gia có thu nhập cao như Singapore, với tỷ lệ 90%; các nước khác như Malaysia, Thái Lan 80-90%; các nước có mức thu nhập trung bình khoảng 15-50% (Campuchia, Indonesia, Myanmar, Philippines và Việt Nam).

Tuy nhiên, sự tham gia của các doanh nghiệp siêu nhỏ, nhỏ và vừa (MSME) vào thị trường vốn để kết nối với FinTech vẫn còn hạn chế. Dữ liệu từ Ngân hàng Phát triển châu Á (ADB) ghi nhận vốn hóa thị trường chứng khoán năm 2019 của MSMEs khoảng 14,8% GDP tại Việt Nam, lần lượt tiếp theo tại Lào (5,9%), Campuchia (2,6%), Singapore (1,9%), Malaysia (1,4%), Thái Lan (1,3%) và Philippines (0,1%). Còn sự phát triển của thị trường trái phiếu MSME trong khu vực vẫn đang ở giai đoạn sơ khai.

Trong khi đó, xu hướng phát triển cho thấy FinTech không chỉ ảnh hưởng đến hoạt động ngân hàng thông qua tính cạnh tranh, còn thông qua việc áp dụng các cách thức mới để phát triển sản phẩm, tiếp cận thị trường sâu hơn, nhiều đối tượng hơn, bên cạnh việc nhận diện và đánh giá rủi ro tương ứng.

Nhìn chung, việc áp dụng FinTech đang lan rộng nhanh ở những quốc gia có thu nhập cao hơn trong khu vực ASEAN, nhưng sự đóng góp của loại hình tài chính thay thế vẫn còn rất khiêm tốn. Không quốc gia nào trong khu vực này có tỷ lệ cho vay thay thế lớn hơn 0,1% GDP.

Chính vì vậy, con đường tạo ra những tác động ở cấp độ vĩ mô vẫn còn ở mức độ rất nhỏ, nên chưa phải là mối đe dọa nghiêm trọng đối với các ngân hàng truyền thống.

Ngược lại, lĩnh vực FinTech không nơi nào có sự lớn mạnh và mang tính chuyển đổi như ở Trung Quốc, khi quốc gia này có điểm xuất phát đầu tiên vào năm 2004. FinTech đã nhanh chóng biến Trung Quốc từ hệ thống tài chính lạc hậu chủ yếu dựa vào tiền mặt, trở thành quốc gia dẫn đầu FinTech trên toàn cầu.

Kinh nghiệm từ Trung Quốc với FinTech có lẽ là bài học hữu ích cho các quốc gia đang có chiến lược hiện đại hóa các ngành dịch vụ tài chính theo cách thức “đi tắt đón đầu”.

Những thay đổi ở Trung Quốc đã diễn ra nhanh chóng trong toàn ngành tài chính với quy mô chưa từng có. Đó là Ủy ban Quản lý Ngân hàng Trung Quốc (CBRC) đã thực hiện cấp giấy phép ngân hàng số để mở rộng nhiều ngân hàng thuộc sở hữu tư nhân hơn, đã mang lại sự cạnh tranh sòng phẳng cho khu vực ngân hàng, gồm cả tư nhân lẫn nhà nước.

Ngân hàng số đầu tiên là WeBank được ra đời năm 2014, và ngân hàng thứ 2 là MYBank được cấp phép vào năm 2015. Từ năm 2015, Ant Financial, công ty hoạt động trong lĩnh vực dịch vụ tài chính tách khỏi Alibaba, đã tạo bước đột phá khi sử dụng dữ liệu lớn để quản lý rủi ro tín dụng, tung ra các sản phẩm cho vay tiêu dùng và doanh nghiệp nhỏ.

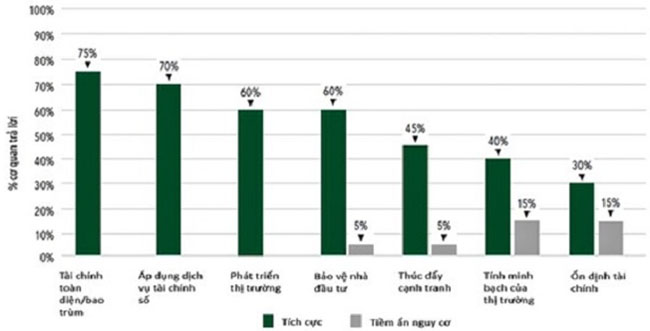

Quan điểm về tác động của FinTech với các mục tiêu của cơ quan quản lý trong dịch Covid-19 - Khu vực Châu Á - Thái Bình Dương

FinTech ở Trung Quốc hiện bao gồm hầu hết lĩnh vực trong ngành tài chính, từ thanh toán đến cho vay, bảo hiểm đến đầu tư. Thành công nhất là hệ thống thanh toán di động (mobile payments) và tín dụng do công nghệ lớn cung cấp (Big Tech credit). Hiện đã có khoảng 1 tỷ người thường xuyên sử dụng Alipay và Tenpay.

Từ năm 2017, cả Alipay và Tenpay đều triển khai hệ thống thanh toán bằng mã QR. Một nghiên cứu đánh giá tác động của đại dịch Covid-19 đối với các doanh nghiệp nhỏ cho thấy có khoảng 97,8 triệu cửa hàng và nhà cung cấp ngoại tuyến sử dụng hệ thống thanh toán bằng mã QR.

Những kinh nghiệm từ chính sách phát triển

Hiện hầu hết các quốc gia ASEAN đã và đang thí điểm, triển khai chiến lược phát triển cho lĩnh vực FinTech, hướng đến nền kinh tế số với mức tài chính toàn diện cao ở cấp quốc gia hoặc/và có sự tham gia của ngân hàng trung ương.

Cụ thể, các chiến lược xoay quanh một trong những yếu tố: điện tử, ID, hỗ trợ cho hệ thống thanh toán tiền di động, cấp giấy phép cho ngân hàng kỹ thuật số... Có 6/10 quốc gia ASEAN đã áp dụng một số hình thức ID kỹ thuật số. Trong khi đó, Campuchia, Lào và Việt Nam vẫn đang thí điểm các chương trình này.

Nhìn chung, các nhà hoạch định chính sách ở các quốc gia thuộc ASEAN đã cho thấy mức sẵn lòng hỗ trợ, kiến tạo chính sách để FinTech có thể phát triển và phát huy đúng vai trò. Tuy nhiên, vẫn còn sự thận trọng nhất định do mức độ am hiểu và khả năng quản lý rủi ro. Hiện các mô hình FinTech cũng đã được thí điểm thông qua cơ chế thí điểm “sandbox”, trước khi cho phép các công ty công nghệ vận hành đầy đủ chúng, đặc biệt là tại Singapore và Thái Lan.

Ngoài ra, một số quốc gia trong khu vực đã áp dụng các chính sách thuế riêng biệt cho các công ty FinTech như miễn thuế và giảm thuế suất thuế thu nhập doanh nghiệp, bao gồm Indonesia, Lào, Malaysia, Philippines, Thái Lan và Việt Nam.

Đối với các nền kinh tế mong muốn nhanh chóng nâng cấp hệ thống tài chính của mình thì, có lẽ Trung Quốc là bài học kinh nghiệm đáng để xem. Thứ nhất, việc linh hoạt trong cơ chế và chính sách rất quan trọng trong bước đầu tiên của quá trình thực hiện tài chính toàn diện, cụ thể là lĩnh vực FinTech, điều này cho phép thử nghiệm các sản phẩm, mô hình FinTech.

Thứ hai, vấn đề tiên phong kiến tạo chính sách, tiên phong thực hiện thí điểm lại có thể dẫn đến những rủi ro cho các nhà hoạch định chính sách, các cá nhân, tổ chức tham gia. Do đó, cần phải tạo không gian thử nghiệm và cho phép thực hiện thông qua luật hóa.

Thứ ba, trách nhiệm quản lý, điều tiết và giám sát một thị trường mới như FinTech phải được phân định rõ ràng ngay từ đầu.

Thứ tư, các công ty công nghệ lớn là ứng cử viên tốt nhất để tiên phong thúc đẩy việc áp dụng các mô hình FinTech, nhưng cần giám sát để can thiệp và đảm bảo tính cạnh tranh công bằng cho các chủ thể truyền thống chưa kịp chuyển đổi, tránh tình trạng tạo lợi thế riêng biệt để chiếm lĩnh và bóp méo thị trường.

Trung Quốc có lẽ đã biết cách ứng phó trước các sản phẩm, dịch vụ tài chính kỹ thuật số mới từ những “gã khổng lồ công nghệ”, để tạo sự phát triển lành mạnh của ngành tài chính kỹ thuật số.

Một số gợi ý chính sách cho Việt Nam

Đầu tiên và quan trọng nhất chính là kiến tạo chính sách và nới lỏng sự kìm hãm trong xu hướng phát triển FinTech gắn liền với tài chính toàn diện. Khi đó, cơ chế thí điểm như hình thức “sandbox” đối với các công ty công nghệ sẽ giúp cơ quan quản lý hiểu và nắm rõ cách thức vận hành và rủi ro có thể có đối với những sản phẩm, mô hình từ FinTech nói riêng và chiến lược toàn diện tài chính nói chung.

Trong đó, có thể hướng đến thí điểm 2 nhóm dịch vụ tài chính kỹ thuật số chính, bao gồm thanh toán kỹ thuật số, thanh toán bù trừ; tiền gửi, cho vay, và huy động vốn.

Thứ hai, duy trì tính linh hoạt trong chính sách kết hợp với với khả năng quản lý tương xứng với quy mô và mức độ độ phức tạp các mô hình, sản phẩm mới trong lĩnh vực FinTech. Điển hình như các công ty công nghệ phải có cơ chế giám sát riêng biệt, các sản phẩm mới khi tung ra thị trường phải được sự chấp thuận của cơ quan quản lý.

Bên cạnh việc vẫn phải duy trì sự ổn định của thị trường tài chính và bảo vệ nhà đầu tư, người tiêu dùng nhưng tránh tình trạng e ngại, sợ trách nhiệm, đưa ra những quy định khắt khe dẫn đến kìm hãm sự phát triển. Cân bằng sự đánh đổi giữa cơ hội hiện thực hóa lợi ích của FinTech với bảo vệ người tiêu dùng luôn là trọng điểm của các thảo luận chính sách FinTech và không có công thức chung.

Thứ ba, cần có khuôn khổ luật pháp và quan điểm rõ ràng với việc mở rộng quyền kiểm soát và truy cập của bên thứ 3, thay vì chỉ để các công ty công nghệ nắm giữ dữ liệu là cực kỳ quan trọng. Hiện tại Trung Quốc đang thực hiện việc kiểm soát dữ liệu vào tay Nhà nước và công ty nhà nước, không để các công ty công nghệ lớn thao túng.

Tuy nhiên, việc các công ty công nghệ lớn nắm giữ thế độc quyền với dữ liệu khách hàng và Nhà nước không thể kiểm soát các dữ liệu này, dẫn đến tình thế độc quyền của công ty công nghệ và rủi ro rửa tiền cũng như hoạt động kinh tế ngầm. Mô hình e-KYC (buộc công ty kiểm tra thông tin người dùng) được áp dụng để giải quyết một phần vấn đề này và có nhiều kinh nghiệm ở Trung Quốc và EU để tham khảo.

Thứ tư, mức độ phát triển của FinTech và các quy định về FinTech rất khác nhau giữa các quốc gia và khu vực. Do đó, cần thành lập Hiệp hội các doanh nghiệp FinTech để đại diện cho tiếng nói của các doanh nghiệp FinTech, đồng thời thành lập một cơ quan hỗ trợ và giám sát hoạt động FinTech riêng trong Chính phủ để cân bằng giữa kiến tạo môi trường kinh doanh thuận lợi cho các thử nghiệm mới, đồng thời bảo vệ người tiêu dùng.

Các cơ quan này đóng vai trò tham mưu giúp Nhà nước nắm rõ thực tiễn và kinh nghiệm quản lý, giám sát, đào tạo nguồn nhân lực chất lượng cao, đẩy mạnh đổi mới sáng tạo, nghiên cứu khoa học, làm chủ công nghệ mới. Các cơ quan này cũng cần có những báo cáo thường xuyên để cảnh báo sớm các rủi ro tiềm ẩn trong xu hướng phát triển của FinTech, các vấn đề có thể gặp phải, bao gồm an ninh mạng; phân hóa giàu nghèo; sử dụng nguồn vốn vay quá mức và sai mục đích…

Cuối cùng, cần sớm ban hành khung pháp lý cũng như nền tảng hạ tầng cho DLT và tài sản số. Việc Trung Quốc cũng đã chấp nhận tài sản số NFT (Non-fungible token) và việc các nước đã chấp nhận các tài sản số (bao gồm tài sản NFT phát triển trên nền tảng tiền mã hóa) cung cấp một số gợi ý.

Việc công nhận tài sản số là tiền đề để một số nước như Anh, Mỹ và EU tiến hành thu thuế với hoạt động giao dịch tiền mã hóa và tài sản NFT đã góp phần tạo ra nguồn thu thuế với tài sản số đáng kể và đồng thời tạo ra hành lang pháp lý để các công ty phát triển các ứng dụng cho nền kinh tế tài sản mã hóa.

Tác giả: TS. Hồ Quốc Tuấn, PGS.TS Nguyễn Khắc Quốc Bảo, Th.S Tô Công Nguyên Bảo.

Theo SGĐTTC