Củng cố bộ đệm tài chính

Chẳng hạn mới đây, NHNN đã chấp thuận cho SHB tăng vốn điều lệ lên 40.658 tỷ đồng thông qua phương án phát hành cổ phiếu trả cổ tức. Cụ thể, SHB sẽ phát hành gần 403 triệu cổ phiếu với tỷ lệ cổ tức 11%, tức là cổ đông sở hữu 100 cổ phiếu sẽ nhận thêm 11 cổ phiếu mới. Số vốn tăng thêm sẽ được sử dụng từ lợi nhuận sau thuế chưa phân phối, sau khi đã trích lập đầy đủ các quỹ theo quy định pháp luật. Sau khi hoàn tất, vốn điều lệ của SHB sẽ tăng từ 36.630 tỷ đồng lên 40.658 tỷ đồng, giúp ngân hàng này trở thành một trong 5 ngân hàng tư nhân lớn nhất trong hệ thống.

Một ngân hàng khác vừa được NHNN phê duyệt tăng vốn là LPBank. Ngân hàng này lên kế hoạch phát hành hơn 429,6 triệu cổ phiếu, tương đương tỷ lệ 16,8%, để trả cổ tức, bổ sung hơn 4.296,7 tỷ đồng. Sau khi phát hành, vốn điều lệ của LPBank sẽ đạt gần 29.873 tỷ đồng, lọt vào nhóm các ngân hàng có vốn điều lệ lớn nhất hệ thống. Đại diện LPBank khẳng định việc phát hành cổ phiếu trả cổ tức không chỉ nhằm tối đa hóa lợi ích cho cổ đông mà còn giúp ngân hàng hiện thực hóa các mục tiêu tăng trưởng, nâng cao khả năng cạnh tranh, đa dạng hóa sản phẩm dịch vụ tài chính và mở rộng khả năng tiếp cận khách hàng.

NCB cũng vừa thông báo đã được NHNN phê duyệt tăng vốn điều lệ gấp hơn 2 lần từ hơn 5.600 tỷ đồng lên gần 11.800 tỷ đồng sau khi phát hành thành công hơn 617 triệu cổ phiếu cho các nhà đầu tư trong nước, thu về hơn 6.178 tỷ đồng. Vốn bổ sung này sẽ giúp NCB gia tăng năng lực tài chính để phục vụ hoạt động kinh doanh, công nghệ, chuyển đổi số, xây dựng nhận diện thương hiệu và nâng cấp cơ sở vật chất.

Ngoài việc tạo nền tảng vững chắc cho hoạt động kinh doanh, việc tăng vốn mạnh mẽ còn nhằm đáp ứng các quy định mới về tỷ lệ an toàn vốn (CAR) trong giai đoạn tới. Theo dự thảo Thông tư quy định tỷ lệ an toàn vốn đối với NHTM và chi nhánh ngân hàng nước ngoài (gọi chung là TCTD), từ năm 2030, NHNN sẽ bắt đầu lộ trình nâng dần hệ số CAR của các TCTD lên 10,5% (theo quy định hiện hành, CAR tối thiểu là 8%). Cụ thể, tổng vốn cấp 1 và vốn cấp 2 sẽ chiếm 8%, trong khi vốn đệm bảo toàn vốn là 2,5%.

Ông Võ Quốc Khánh, Phó tổng Giám đốc Công ty EY Việt Nam nhận định, việc tăng bộ đệm vốn sẽ giúp ngân hàng chuẩn bị tốt hơn khi có biến động. “Việc bổ sung vốn đệm sẽ trở thành công cụ quan trọng để các ngân hàng phòng ngừa rủi ro trong giai đoạn tăng trưởng mạnh mẽ, đặc biệt khi cơ chế room tín dụng được nới lỏng”, ông Khánh chia sẻ quan điểm.

Theo các chuyên gia, củng cố hệ số CAR là rất cần thiết. Mặc dù các ngân hàng đã tích cực tăng vốn và cải thiện hệ số CAR, nhưng so với các ngân hàng trong khu vực, tỷ lệ này vẫn còn khá khiêm tốn. Cụ thể, tính đến cuối tháng 11/2024, hệ số CAR của các NHTM Nhà nước là 10,57%, NHTMCP là 12,21%. Trong khi đó, CAR trung bình của các ngân hàng tại Indonesia là 23,27%, Thái Lan 20,24%, Myanmar 18,9%, Singapore 17,1%, Australia 16,6%.

PGS.TS. Nguyễn Hữu Huân, Trường Đại học Kinh tế TP. Hồ Chí Minh cho rằng, việc yêu cầu nâng hệ số CAR để đảm bảo an toàn cho hoạt động ngân hàng, đặc biệt trong bối cảnh kinh tế toàn cầu biến động mạnh. Bộ đệm dày dặn sẽ giúp ngân hàng có nguồn lực ứng phó hiệu quả. Để đáp ứng tiêu chuẩn Basel III về an toàn vốn, các ngân hàng sẽ phải chấp nhận giảm lợi nhuận để đổi lấy sự an toàn.

Tăng vốn sẽ giúp các ngân hàng nâng cao năng lực tài chính, mở rộng hoạt động sản xuất kinh doanh

Kỳ vọng hút vốn ngoại

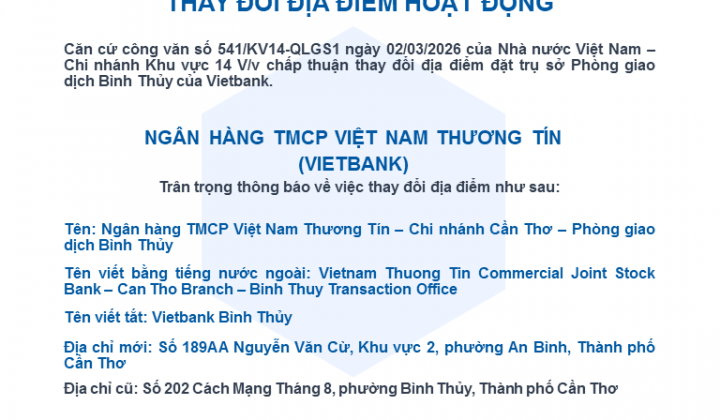

Ngoài các ngân hàng trên, nhiều ngân hàng tư nhân khác cũng đang lên kế hoạch tăng vốn trong năm nay và đầu năm sau, như VietBank, BacABank, TPBank… Do đó năm nay, bảng xếp hạng vốn điều lệ của ngân hàng sẽ có nhiều thay đổi.

Đặc biệt, một số ngân hàng đang tìm cách hút vốn ngoại. Mới đây, HĐQT BIDV đã thông qua việc phát hành riêng lẻ 123,8 triệu cổ phiếu cho các nhà đầu tư. Dự kiến có 5 tổ chức tham gia mua trong đợt phát hành này, trong đó có tới 4 nhà đầu tư nước ngoài và chỉ có 1 nhà đầu tư trong nước. Giá chào bán được xác định là 38.800 đồng/cp, tương đương thu về hơn 4.800 tỷ đồng.

Một trong những thương vụ được kỳ vọng nhất trong năm 2025 là của Techcombank. Trong cuộc phỏng vấn trên Bloomberg TV, ông Jens Lottner, Tổng giám đốc Techcombank tiết lộ ngân hàng đang cân nhắc bán 10-15% cổ phần cho nhà đầu tư chiến lược dài hạn, đặc biệt là các đối tác có năng lực công nghệ. Các nhà đầu tư nước ngoài hiện nắm giữ khoảng 22% cổ phần tại Techcombank, thấp hơn mức trần sở hữu nước ngoài 30% đối với các ngân hàng. Ngoài Techcombank, một số ngân hàng như LPBank, NamABank, HDBank, ABBank cũng đang tìm kiếm đối tác ngoại trong việc chào bán vốn.

Các chuyên gia kinh tế nhận định, tài chính - ngân hàng vẫn sẽ là những lĩnh vực sôi động về hoạt động M&A trong thời gian tới. Tuy nhiên, quá trình đàm phán thương vụ trong lĩnh vực ngân hàng có thể diễn ra chậm hơn so với trước đây, do các ngân hàng đặt ra yêu cầu khắt khe hơn đối với đối tác. Trong khi các nhà đầu tư nước ngoài cũng phải tái cơ cấu danh mục đầu tư trước bối cảnh dòng vốn toàn cầu có sự dịch chuyển.

Chung quan điểm, một thành viên Hội đồng tư vấn chính sách tài chính tiền tệ quốc gia đánh giá thị trường ngân hàng Việt Nam vẫn hấp dẫn với nhiều nhà đầu tư ngoại, song khẩu vị của nhà đầu tư đã có chút thay đổi theo hướng chọn lọc hơn khi họ không còn kỳ vọng về room sở hữu nữa, mà chú trọng tới chất lượng tài sản, khả năng sinh lời và bộ máy lãnh đạo quản trị tốt.

Có góc nhìn lạc quan, chuyên gia kinh tế TS. Trần Hoàng Ngân, nguyên Hiệu trưởng Trường Đại học Tài chính - Marketing nhận định, hoạt động ngân hàng luôn gắn với sự phát triển của nền kinh tế. Việt Nam đang bước vào kỷ nguyên vươn mình của dân tộc. Với nền tảng kinh tế vĩ mô ổn định và đà tăng trưởng tốt như hiện nay, chắc chắn Việt Nam sẽ là một địa chỉ thu hút FDI hấp dẫn trong khu vực, kéo theo sự quan tâm của các tập đoàn tài chính - ngân hàng nước ngoài. “Trong tương lai, Việt Nam sẽ tiếp tục thu hút được nhiều nhà đầu tư nước ngoài vào lĩnh vực ngân hàng. Tới đây, khi hai trung tâm tài chính quốc tế đặt tại TP. Hồ Chí Minh và Đà Nẵng ra đời, sự tham gia của nhà đầu tư ngoại với thị trường tài chính Việt Nam sẽ càng sôi động hơn”, TS. Ngân kỳ vọng.