Ngày 09/3/2022, Ngân hàng Thanh toán Quốc tế (BIS) đã tổ chức Hội nghị Thống đốc Hội đồng Tư vấn châu Á (ACC) lần thứ 42 theo hình thức trực tuyến. Tham dự Hội nghị có Thống đốc của 13 NHTW thành viên ACC và Tổng Giám đốc BIS Agustin Carstens. Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng tham dự và phát biểu tại Hội nghị.

Sau khi thông qua Biên bản Hội nghị Thống đốc ACC lần thứ 41 tổ chức vào ngày 24/9/2021, Hội nghị đã tiến hành các phiên thảo luận về tác động của tình hình địa chính trị hiện tại và xu hướng thắt chặt chính sách tại các nền kinh tế phát triển tới hoạt động kinh tế, tài chính khu vực và phản ứng chính sách của các ngân hàng trung ương (NHTW) thành viên ACC; các khuôn khổ chính sách ổn định tài chính vĩ mô của BIS; và những thách thức đặt ra trong quá trình chuyển đổi sang các chuẩn phi rủi ro mới sau khi ngừng sử dụng lãi suất LIBOR và những sản phẩm ngân hàng BIS cần tập trung phát triển để đáp ứng tốt hơn yêu cầu quản lý ngoại hối của các NHTW trong bối cảnh chuyển đổi khỏi lãi suất LIBOR.

Đánh giá tác động của tình hình địa chính trị trên thế giới, các đại biểu cho rằng cuộc khủng hoảng tại Ukraine và đại dịch COVID-19 là những thách thức to lớn cho công tác điều hành chính sách của NHTW các nước trong khu vực. Các cuộc khủng hoảng khiến hoạt động thương mại toàn cầu bị gián đoạn và giá hàng hóa bị đẩy cao, qua đó khiến tăng trưởng suy yếu và áp lực lạm phát trong nước tăng mạnh. Các đại biểu cũng cho rằng cần theo dõi chặt chẽ động thái của NHTW các nước phát triển và đang phát triển có tầm ảnh hưởng lớn trong bối cảnh áp lực lạm phát tăng cao và sẵn sàng ứng phó khi các nước này tiến hành thắt chặt chính sách.

Về khuôn khổ chính sách ổn định tài chính vĩ mô, theo BIS, một khuôn khổ hiệu quả cần bao gồm chính sách tài khóa và tiền tệ lành mạnh, trong đó chính sách tiền tệ tập trung vào các mục tiêu ổn định giá cả và tài chính, còn chính sách tài khóa cần hướng tới đảm bảo bền vững tài chính công trong khi hỗ trợ tăng trưởng. Cùng với đó là các công cụ bổ trợ gồm chính sách an toàn vĩ mô, các biện pháp quản lý luồng vốn, can thiệp ngoại hối và can thiệp thị trường của NHTW có tác dụng giảm thiểu các rủi ro, thách thức đối với chính sách tiền tệ và tài khóa cũng như làm giảm biến động trên thị trường trong giai đoạn bất ổn. Trong cách tiếp cận của mình, BIS nhấn mạnh chính sách tài khóa tập trung vào bản đảm bền vững tài chính công và hỗ trợ tăng trưởng là nhân tố chủ yếu của một khuôn khổ ổn định tài chính vĩ mô hiệu quả. Ngoài ra, BIS sẽ tập trung nhiều hơn vào việc đánh giá năng lực tiếp nhận, quản lý rủi ro của nhà đầu tư và bên cho vay và nhấn mạnh tầm quan trọng của các biện pháp ngăn ngừa hình thành các nhân tố mất cân bằng và củng cố đệm chính sách trong giai đoạn bình thường.

Trong phiên thảo luận về quá trình chuyển đổi LIBOR và các sản phẩm của BIS, BIS cho biết trọng tâm của quá trình chuyển đổi là thiết lập các lãi suất tham chiếu phi rủi ro mới đáng tin cậy, dựa trên các giao dịch thực tế và không bao hàm yếu tố tín dụng trong đó. Đến thời điểm hiện tại, một số lãi suất tham chiếu phi rủi ro mới đã được xây dựng cho những đồng tiền tương ứng thay thế LIBOR gồm SORF đối với đồng Đô la Mỹ, SONIA đối với Bảng Anh, SARON đối với Franc Thụy Sĩ, TONAR đối với Yên Nhật, ESTR đối với Euro. Về phía BIS, kể từ năm 2019, Ngân hàng đã tích cực tiến hành các hoạt động nhằm dịch chuyển khỏi lãi suất tham chiếu LIBOR như giảm mức độ rủi ro của các sản phẩm hiện còn sử dụng LIBOR, hướng tới ngừng sử dụng các sản phẩm này, và phát triển các sản phẩm ngân hàng mới gắn với các lãi suất tham chiếu phi rủi ro mới, như các trái phiếu trung hạn bằng Đô la Mỹ, Bảng Anh... Những sản phẩm này được định giá cạnh tranh, mang lại lợi nhuận cao hơn so với trái phiếu chính phủ, thu hút sự quan tâm của các NHTW.

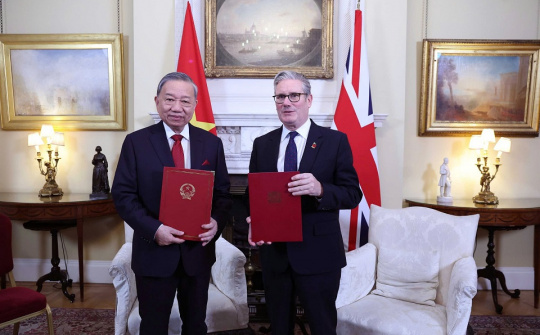

Thống đốc Nguyễn Thị Hồng phát biểu tại phiên thảo luận

Phát biểu tại phiên thảo luận, Thống đốc Nguyễn Thị Hồng cho biết với vai trò là NHTW của Việt Nam cũng như cơ quan thanh tra giám sát đối với hệ thống các tổ chức tín dụng, quá trình chuyển đổi LIBOR sẽ tạo ra nhiều thách thức, trong đó các thách thức lớn nhất là đảm bảo quá trình chuyển đổi lãi suất tham chiếu thay thế LIBOR diễn ra thuận lợi trong hoạt động của các tổ chức tín dụng, không ảnh hưởng đến hoạt động quản lý vay trả nợ quốc gia, và không ảnh hưởng đến việc thực hiện các mục tiêu trong quản lý dự trữ ngoại hối nhà nước. Để chuẩn bị cho việc chuyển đổi lãi suất tham chiếu thay thế LIBOR, Thống đốc cho biết Việt Nam đã sớm có các thỏa thuận về quá trình chuyển đổi lãi suất trong vay nợ với các tổ chức quốc tế như Ngân hàng Thế giới, Ngân hàng Phát triển châu Á … Trong khuôn khổ Sáng kiến Chiềng mai (CMIM), Việt Nam đã đồng thuận với các nước ASEAN+3 về việc lựa chọn lãi suất F-SOFR 6 tháng làm lãi suất tham chiếu thay thế cho LIBOR. Đối với hệ thống các tổ chức tín dụng, NHNN cũng đã chủ động yêu cầu các TCTD xây dựng kế hoạch hành động, kịch bản quản trị rủi ro, kế hoạch kinh doanh liên tục và các giải pháp triển khai cụ thể để đảm bảo an toàn hệ thống; thường xuyên cập nhật tình hình, nắm bắt các quy định mới liên quan đến việc ngừng sử dụng lãi suất LIBOR và chuyển đổi sang lãi suất tham chiếu khác để chủ động áp dụng trong hoạt động kinh doanh. Đến nay, các tổ chức tín dụng của Việt Nam đã ban hành hướng dẫn nội bộ về việc chuyển đổi lãi suất LIBOR, có các mẫu hợp đồng chuyển đổi sang lãi suất tham chiếu mới, đồng thời đã xác định các lãi suất tham chiếu mới phi rủi ro để thay thế LIBOR.

Cũng tại phiên thảo luận, Thống đốc hoan nghênh và đánh giá cao BIS đã kịp thời xây dựng chương trình chuyển đổi LIBOR và phát triển các sản phẩm gắn với các lãi suất tham chiếu phi rủi ro khác cho các NHTW như các trái phiếu trung hạn bằng Bảng Anh, Yên Nhật, Euro, Đô la Australia định giá theo các lãi suất tham chiếu mới. Các công cụ này mang lại lợi ích cho khách hàng do có lợi nhuận cao hơn trong khi chênh lệch lãi suất ít biến động hơn so với trái phiếu chính phủ. Thông đốc đề nghị BIS tiếp tục xây dựng các sản phẩm thị trường, tư vấn về định hướng và thay đổi cần thiết trong phương pháp và hoạt động quản lý dự trữ ngoại hối hỗ trợ cho quá trình chuyển đổi này, có tính đến các vấn đề đặc thù và hoạt động đầu tư của từng quốc gia, trong đó có Việt Nam.

Hội đồng Tư vấn châu Á (ACC) được thành lập năm 2001 có mục đích tạo cơ chế trao đổi, đối thoại giữa các NHTW/cơ quan quản lý tiền tệ hội viên BIS khu vực châu Á và Thái Bình Dương với Hội đồng Quản trị và Ban Giám đốc BIS về những vấn đề mà các NHTW/cơ quan quản lý tiền tệ trong khu vực quan tâm, và chỉ đạo hoạt động của Văn phòng đại diện BIS khu vực châu Á. Thành viên của ACC gồm Thống đốc của 13 NHTW/cơ quan quản lý tiền tệ hội viên BIS trong khu vực gồm: Australia, Trung Quốc, Nhật Bản, Hàn Quốc, Hồng Kông (Trung Quốc), Ấn Độ, Malaysia, New Zealand, Indonesia, Philippines, Singapore, Thái Lan và Việt Nam

Hội nghị Thống đốc ACC lần thứ 43 sẽ diễn ra trong tháng 9/2022.

Theo SBV