Bài viết nghiên cứu tác động của giá trị điều lệ lên mức độ chấp nhận rủi ro của 17 ngân hàng thương mại đang niêm yết trên thị trường chứng khoán Việt Nam từ năm 2008 đến năm 2020.

1. Giới thiệu

Hội nhập kinh tế quốc tế luôn là mối quan tâm hàng đầu của Chính phủ, cơ quan các cấp, doanh nghiệp, cá nhân, lẫn các nhà đầu tư trong và ngoài nước. Trong quá trình hội nhập và mở cửa thị trường, ngành Ngân hàng đối mặt với mức độ cạnh tranh ngày càng cao và câu hỏi đặt ra là liệu dưới áp lực cạnh tranh này, các ngân hàng thương mại (NHTM) có gặp rủi ro cao hơn hay không.

Trả lời câu hỏi này là hết sức quan trọng để cơ quan hữu quan có thể đưa ra những chính sách phù hợp, giúp cho ngành Ngân hàng trong nước phát triển bền vững, tạo điều kiện khơi thông và phân bổ nguồn vốn một cách hiệu quả, góp phần thúc đẩy tăng trưởng kinh tế.

Mức độ cạnh tranh của ngành Ngân hàng được phản ánh thông qua giá trị điều lệ của các ngân hàng. Khi cạnh tranh gia tăng, giá trị điều lệ của ngân hàng suy giảm, từ đó tạo động lực để ngân hàng chấp nhận rủi ro cao hơn và dễ gây bất ổn cho hệ thống tài chính hơn.

Đây chính là giả thuyết giá trị điều lệ (charter value hypothesis) nổi tiếng trên thế giới (Arping, 2019; Keeley, 1990; Marcus, 1984; Niu, 2012). Tuy nhiên, khái niệm “giá trị điều lệ” cũng như mối quan hệ giữa giá trị điều lệ và chấp nhận rủi ro của các ngân hàng chưa từng được bất cứ nghiên cứu nào trong nước đề cập tới.

Nhận thức được khoảng trống nghiên cứu đó, bài viết tập trung phân tích về giá trị điều lệ và tác động của giá trị điều lệ lên chấp nhận rủi ro của các ngân hàng để từ đó, các cơ quan quản lý cũng như nhà đầu tư hiểu thêm về đặc điểm của ngành Ngân hàng Việt Nam và ra quyết định điều tiết phù hợp.

2. Cơ sở lý thuyết và tổng quan nghiên cứu

Trong môi trường cạnh tranh hoàn hảo, lợi nhuận của các ngân hàng đều bị cạnh tranh làm xói mòn và vì vậy, cổ đông của ngân hàng chỉ có thể kiếm được mức lợi suất bằng với mức lợi suất cạnh tranh của đồng vốn mà họ rót vào ngân hàng.

Trong trường hợp này, thị trường vốn định giá mỗi đồng vốn chủ sở hữu đúng bằng với giá trị sổ sách của nó. Khi môi trường kinh doanh thay đổi, tính cạnh tranh suy giảm, các ngân hàng có thể kiếm được mức lợi nhuận bất thường từ vốn của họ.

Hiện giá của các đồng lợi nhuận bất thường trong tương lai sẽ được tích lũy cho cổ đông hiện hữu của ngân hàng và được biểu thị thông qua chênh lệch giữa giá trị thị trường và giá sổ sách của vốn chủ sở hữu. Phần chênh lệch này chính là giá trị điều lệ đã được nhiều học giả (Arping, 2019; Keeley, 1990; Marcus, 1984; Niu, 2012) nghiên cứu.

Mối quan hệ giữa mức độ chấp nhận rủi ro và giá trị điều lệ của ngân hàng là đề tài được rất nhiều nhà nghiên cứu trên thế giới quan tâm nhưng vẫn chưa có được sự đồng thuận. Theo quan điểm truyền thống, giá trị điều lệ và chấp nhận rủi ro có mối quan hệ ngược chiều (Keeley, 1990; Marcus, 1984).

Nguyên nhân là một khi ngân hàng bị phá sản thì ngân hàng sẽ mất toàn bộ giá trị điều lệ, vì vậy mà ngân hàng có giá trị điều lệ cao sẽ chấp nhận rủi ro thấp hơn để tránh nguy cơ phá sản.

Các tác giả này đều kết luận rằng tự do hóa thị trường tài chính làm gia tăng mức độ cạnh tranh, tăng cạnh tranh làm giảm lợi nhuận, lợi nhuận thấp ám chỉ giá trị điều lệ thấp, giá trị điều lệ thấp làm giảm động lực cung cấp các khoản vay tốt hay tạo động lực chấp nhận rủi ro cao hơn.

Ngược lại với các nghiên cứu vừa đề cập, một số nghiên cứu khác lại cho thấy mối quan hệ thuận chiều giữa giá trị điều lệ và chấp nhận rủi ro (Boyd & De Nicoló, 2005; De Nicoló & Loukoianova, 2007).

Các tác giả chứng minh cơ chế tác động như sau: khi cạnh tranh suy giảm, các ngân hàng thu được lợi nhuận cao hơn trên thị trường cho vay bằng cách đưa ra mức lãi suất cho vay cao hơn (giá trị điều lệ cao hơn), nhưng chính mức lãi suất cao lại làm tăng khả năng phá sản của người đi vay, khi rủi ro phá sản của người đi vay tăng thì rủi ro ngân hàng bị phá sản cũng tăng.

Trong khi đó, Martinez & Repullo (2010) lại cho thấy mối quan hệ phi tuyến giữa cạnh tranh và rủi ro của ngân hàng. Theo đó, trong môi trường càng cạnh tranh thì lãi suất cho vay càng thấp, dẫn đến xác suất bị “quịt nợ” thấp và ngân hàng trở nên an toàn (hay ít rủi ro) hơn (hiệu ứng 1).

Nhưng ngược lại, khi cạnh tranh cao dẫn đến lãi suất cho vay thấp thì lợi nhuận từ hoạt động cho vay của ngân hàng cũng thấp làm giảm tấm đệm (buffer) giúp ngân hàng chống chọi được các khoản lỗ phát sinh từ các khoản cho vay, vì vậy mà ngân hàng lại trở nên rủi ro hơn (hiệu ứng 2).

Mối quan hệ phi tuyến này được Niu (2012) ủng hộ qua nghiên cứu thực chứng sự tác động của giá trị điều lệ đến chấp nhận rủi ro của hơn 450 ngân hàng tại Mỹ trong giai đoạn 1990 - 2006.

Vấn đề tác động của giá trị điều lệ lên rủi ro của ngân hàng đã được nghiên cứu rất nhiều trên thế giới và các kết quả cho ra cũng rất khác nhau. Cho tới thời điểm hiện tại, các nghiên cứu trong nước chỉ tập trung chủ yếu vào mối quan hệ giữa cạnh tranh và sự ổn định hoặc hiệu quả hoạt động của ngành Ngân hàng chứ chưa có nghiên cứu nào đề cập đến giá trị điều lệ của ngân hàng. Nhìn chung, việc kiểm chứng giả thuyết giá trị điều lệ vẫn là một chủ đề chưa được quan tâm nhiều tại Việt Nam.

Qua phần tổng quan nghiên cứu nhận thấy có nhiều quan điểm khác nhau về sự tác động của giá trị điều lệ lên mức độ chấp nhận rủi ro. Trong đó có mô hình của Niu (2012) dự đoán mối quan hệ phi tuyến (hình chữ U) giữa giá trị điều lệ và chấp nhận rủi ro, vì vậy bài viết cũng kỳ vọng đưa ra giả thuyết về mối quan hệ của giá trị điều lệ đến mức độ chấp nhận rủi ro của ngành Ngân hàng Việt Nam với số liệu được thu thập trong khoảng thời gian từ năm 2008 đến năm 2020 của 17 NHTM đang niêm yết trên thị trường chứng khoán Việt Nam là mối quan hệ phi tuyến.

3. Phương pháp nghiên cứu

3.1. Mô hình nghiên cứu

Nghiên cứu này sử dụng phương pháp được đề xuất bởi Niu (2012). Theo đó, tác động của giá trị điều lệ lên chấp nhận rủi ro của NHTM Việt Nam được xác định qua mô hình sau:

Risk(i,t)= β0+β1 Risk(i,t-1)+β2 Charter(i,t-1)+ β3 (Charter(i,t-1) )2+θX+ϑt+μi+ε(i,t)

Trong đó, Risk là chấp nhận rủi ro (được đo lường bằng hệ số Z-score của ngân hàng); Charter là giá trị điều lệ (được đo lường bằng chỉ số Tobin’s q của ngân hàng); X là vector các biến kiểm soát (gồm quy mô, vốn chủ sở hữu, lợi suất trên tổng tài sản, tỷ lệ thu nhập ngoài lãi, tỷ lệ chi phí trên thu nhập); i ký hiệu ngân hàng; t ký hiệu thời gian; ϑt là hiệu ứng cốđịnh theo năm; μi là hiệu ứng cốđịnh theo ngân hàng; ε là nhiễu trắng.

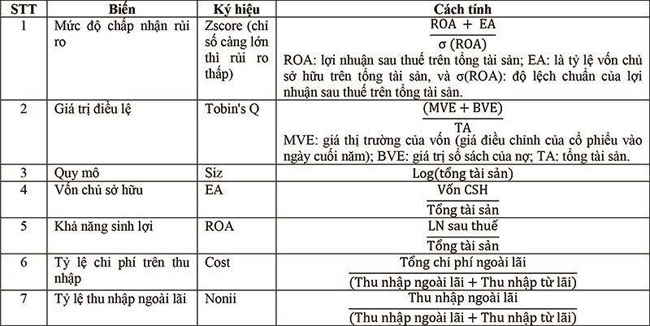

Bảng 1: Mô tả và giải thích biến

Giải thích mô hình nghiên cứu:

Đưa các biến kiểm soát vào mô hình nhằm tách biệt mối quan hệ giữa biến quan tâm (giá trị điều lệ) và biến phụ thuộc (rủi ro) với các yếu tố khác cũng có khả năng ảnh hưởng qua lại với các biến này.

Sử dụng biến phụ thuộc trễ như một biến giải thích bởi vì các ngân hàng có thể điều chỉnh rủi ro trong nhiều giai đoạn. Các giá trị trong quá khứ có chứa đựng thông tin hữu ích về mức độ rủi ro trong hiện tại.

Sử dụng cả giá trị điều lệ và giá trị điều lệ bình phương để kiểm tra xem liệu mối quan hệ giữa giá trị điều lệ và việc chấp nhận rủi ro là phi tuyến đúng như mô hình của Niu (2012) và Martinez và Repullo (2010) hay không.

Các tác động cố định theo năm được đưa vào để kiểm soát những thay đổi cơ cấu có thể có trong ngành ngân hàng theo thời gian. Các tác động cố định của ngân hàng được bao gồm để kiểm soát các đặc điểm bất biến về thời gian, đặc thù của ngân hàng có thể liên quan đến việc chấp nhận rủi ro.

Kỹ thuật ước lượng bằng phương pháp GMM sẽ được sử dụng nhằm tạo ra các ước tính hệ số nhất quán khi có biến phụ thuộc trễ, các biến giải thích nội sinh khác và các hiệu ứng cố định của ngân hàng.

Bài viết kỳ vọng hệ số dương trên giá trị điều lệ và hệ số âm trên giá trị điều lệ bình phương khi biến phụ thuộc là Z-score (nghĩa là mối quan hệ phi tuyến hình U ngược giữa giá trị điều lệ và Zscore). Hay, giá trị điều lệ và mức độ rủi ro có mối quan hệ phi tuyến hình U. Vì hệ số Zscore có mối quan hệ ngược chiều với mức độ rủi ro.

3.2. Dữ liệu nghiên cứu

Dữ liệu các biến số trong mô hình được thu thập từ Sở Giao dịch chứng khoán TP. Hồ Chí Minh và Hà Nội, các báo cáo tài chính được kiểm toán của 17 NHTM niêm yết trên thị trường chứng khoán Việt Nam.

Hiện nay, số lượng NHTM cổ phần niêm yết là 18 ngân hàng bao gồm: STB. ACB, SHB, VCB, CTG, EIB, NVB, MBB, BID, VIB, KLB, VPB, LPB, BAB, HDB, TPB, TCB, OCB (trong đó OCB mới niêm yết vào ngày 28/1/2021 nên không thuộc phạm vi nghiên cứu).

Sau khi tính toán các chỉ số, bài viết tiến hành phân tích thống kê mô tả dữ liệu để thấy được những đặc trưng cơ bản của mẫu dữ liệu như: số quan sát, giá trị trung bình, độ lệch chuẩn, giá trị nhỏ nhất và giá trị lớn nhất. Tiếp theo, bài viết kiểm tra hệ số tương quan giữa các biến. Theo đó, hệ số tương quan giữa các biến là khá thấp nên hiện tượng đa cộng tuyến không đáng quan ngại trong mẫu nghiên cứu này.

4. Kết quả nghiên cứu

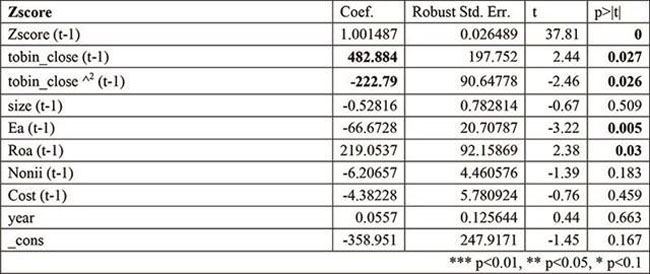

Bảng 2: Kết quả ước lượng bằng phương pháp GMM một bước

Kết quả nghiên cứu giá trị điều lệ Tobin’Q và Z-score

Theo Bảng 2, kết quả hồi quy hệ số Tobin’Q là dương và có ý nghĩa thống kê, trong khi hệ số Tobin’Q bình phương là âm và có ý nghĩa thống kê. Như vậy, rõ ràng Tobin’Q và hệ số Zscore có quan hệ hình U ngược - giải thích là khi Tobin’Q tăng lên, hệ số Zscore đầu tiên sẽ tăng, khi Tobin’Q tăng đến điểm uốn (điểm cực đại của Zscore) thì Zscore bắt đầu giảm xuống.

Vì hệ số Zscore và mức độ chấp nhận rủi ro có mối quan hệ ngược chiều nên Tobin’Q và chấp nhận rủi ro có quan hệ hình U - nghĩa là khi Tobin’Q tăng lên thì mức độ rủi ro đầu tiên sẽ giảm, khi giá trị điều lệ tăng đến điểm uốn (điểm cực tiểu của rủi ro) thì rủi ro bắt đầu tăng lên.

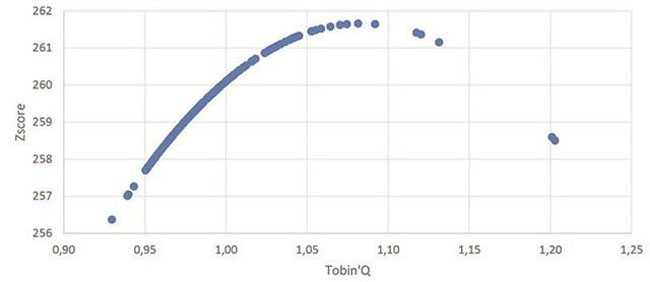

Đồ thị 1 thể hiện mối quan hệ giữa Tobin'Q và Zscore

Căn cứ vào dữ liệu và kết quả nghiên cứu, tác giả vẽ đồ thị 1 mục đích chỉ thể hiện mối quan hệ giữa Tobin’Q và Zscore, và tính toán điểm uốn của hàm bậc hai. Điểm uốn là điểm mà tại đó giá trị Tobin’Q là 1,0814 (mà tại đó Zscore cực đại). Điều này ngụ ý mối quan hệ cùng chiều giữa Tobin’Q và Zscore khi giá trị Tobin’Q thấp hơn 1,0814 và mối quan hệ ngược chiều khi giá trị Tobin’Q cao hơn 1,0814.

Kết quả nghiên cứu các biến khác và Z-score

- Biến Zscore(t-1) có hệ số dương và có ý nghĩa thống kê. Nghĩa là rủi ro của kỳ trước có ảnh hưởng đến rủi ro kỳ này. Các ngân hàng có hành vi chấp nhận rủi ro ở năm trước càng cao thì sẽ làm gia tăng hành vi chấp nhận rủi ro của ngân hàng trong năm hiện tại.

- Biến EA(t-1) có hệ số âm và có ý nghĩa thống kê. Nghĩa là tỷ lệ vốn chủ sở hữu trên tài sản của ngân hàng tăng lên thì hệ số Zscore của ngân hàng sẽ giảm đi, nghĩa là ngân hàng có xu hướng chấp nhận rủi ro cao hơn. Vì khi tỷ lệ VCSH tăng lên ngân hàng có khả năng chống chọi với các rủi ro trong tương lai, ngân hàng sẽ tăng mức độ rủi ro lên để tăng mức sinh lời, đây cũng là do áp lực từ cổ đông ngân hàng.

- Biến Roa(t-1) có hệ số dương và có ý nghĩa thống kê. Nghĩa là tỷ suất sinh lời của ngân hàng tăng lên thì hệ số Zscore của ngân hàng sẽ tăng, nghĩa là ngân hàng có xu hướng chấp nhận rủi ro thấp hơn. Vì những ngân hàng hoạt động kém hiệu quả dễ bị rủi ro hơn các ngân hàng hoạt động hiệu quả cao.

- Theo bảng 2, các biến kiểm soát còn lại gần như không có ý nghĩa thống kê trong mô hình ước lượng. Trong các hệ số hồi quy của size(t-1); Nonii(t-1); Cost(t-1) đều không có ý nghĩa thống kê. Điều này có thể được ngầm hiểu là do các biến kiểm soát đều có quan hệ với các biến quan tâm nên tác động của chúng lên biến phụ thuộc đã được hấp thụ bởi các biến quan tâm.

Các kết quả kiểm tra này cho thấy rằng công cụ ước lượng GMM của hệ thống được chỉ định rõ.

5. Kết luận và gợi ý chính sách

Kết quả nghiên cứu đã tìm thấy mối quan hệ hình chữ U giữa giá trị điều lệ và việc chấp nhận rủi ro và U ngược với hệ số Zscore. Phát hiện này phù hợp với mô hình của Niu (2012) và Martinez và Repullo (2010).

Qua kết quả này, bài viết có thể gợi ý một số hàm ý cho những nhà làm chính sách để có thể quản lý và định hướng, nhằm giảm thiểu rủi ro trong hệ thống ngân hàng.

Đầu tiên, hiểu được mối quan hệ giữa giá trị điều lệ và mức độ rủi ro là quan trọng từ góc độ chính sách. Nếu mối quan hệ đang là ngược chiều, thì các cơ quan quản lý có thể giảm giám sát hành vi chấp nhận rủi ro của “nhóm các ngân hàng đang có giá trị điều lệ thấp” nhưng có xu hướng tăng lên, bởi vì nhóm các ngân hàng này đang có động lực mạnh mẽ để hoạt động an toàn.

Còn đối với “nhóm các ngân hàng đang có giá trị điều lệ cao” và vẫn có xu hướng tăng thì cơ quan quản lý phải tăng cường giám sát hành vi chấp nhận rủi ro của nhóm ngân hàng này, bởi vì nhóm ngân hàng này đang có động lực mạnh mẽ tăng mức độ chấp nhận rủi ro.

Thứ hai, đối với các ngân hàng có mức độ biến động lợi nhuận cao hay tỷ lệ danh mục tài sản rủi ro cao trong năm trước, cơ quan quản lý cần thận trọng và kiểm soát rủi ro chặt chẽ hơn.

Một số biện pháp đề xuất như nếu ngân hàng nào có tỷ lệ nợ xấu cao hay tỷ lệ tài sản rủi ro cao, cơ quan quản lý có thể hạn chế tăng trưởng tín dụng, kiểm soát lại cơ cấu trong danh mục tài sản hoặc tái cơ cấu, cử cán bộ đến quản lý giám sát hoạt động kinh doanh.

Thứ ba, đối với các ngân hàng có tổng tài sản lớn, cơ quan quản lý cần quản lý chặt danh mục tài sản, đặc biệt là các khoản cho vay khách hàng. Vì tín dụng vẫn là phần chiếm tỷ trọng cao trong cơ cấu tài sản và mang lại nguồn thu lớn nhất, đồng thời rủi ro nhất trong hoạt động ngân hàng.

Do đó, cần phải giám sát chặt chẽ và có biện pháp kịp thời đối với các ngân hàng có tốc độ gia tăng tài sản cao. Chính phủ và NHNN cần loại bỏ dần quan điểm “too big, too fail” trong hệ thống nhằm tạo sân chơi bình đẳng cho các ngân hàng có quy mô nhỏ cùng phát triển và kinh doanh, đồng thời giảm thiểu rủi ro hệ thống cho nền kinh tế.

Thứ tư, một yêu cầu về tỷ lệ vốn chủ sở hữu là cần thiết nhằm đáp ứng yêu cầu về vốn theo hiệp ước Basel. Tuy nhiên, cùng với việc tăng vốn thì NHNN cần luôn giám sát chặt chẽ và có biện pháp mạnh với các ngân hàng có chủ trương tăng danh mục tài sản có rủi ro cao, chạy theo lợi nhuận. Hạn chế sự can thiệp của cổ đông vào trong hoạt động của ban điều hành ngân hàng, nhằm gây sức ép về lợi nhuận đối với ban điều hành ngân hàng.

Thứ năm, việc đa dạng hóa nguồn thu là xu thế tất yếu trong hoạt động ngân hàng. Tuy nhiên nếu các ngân hàng thực hiện điều này thì có thể sẽ dẫn đến phân tán nguồn lực (vốn dĩ nguồn lực vật chất và con người đều hạn chế), dễ phát sinh rủi ro.

Vì vậy nên có sự phối hợp với các NHTM để đưa ra một chiến lược tổng thể ngành, hay phân công nhiệm vụ chiến lược cho từng ngân hàng, để ngân hàng căn cứ vào chiến lược kinh doanh, mục tiêu kinh doanh, đối tượng khách hàng, nhằm xác định nguồn thu cho hợp lý.

Thứ sáu, các ngân hàng phải tăng cường kiểm soát tốt chi phí hoạt động, làm được điều này các ngân hàng không những gia tăng được lợi nhuận mà có thể giảm được mức độ rủi ro trong hoạt động của mình.

Tác giả: TS. Nguyễn Chí Đức - Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 19 năm 2021.

Tài liệu tham khảo:

- Arping, Stefan. (2019). Competition and risk taking in banking: The charter value hypothesis revisited. Journal of Banking & Finance, 107, 105609.

- Boyd, John H., & De Nicoló, Gianni. (2005). The Theory of Bank Risk Taking and Competition Revisited. The Journal of Finance, 60(3), 1329-1343.

- De Nicoló, Mr Gianni, & Loukoianova, Elena. (2007). Bank ownership, market structure and risk. International Monetary Fund Working Paper 07/215.

- Keeley, Michael C. (1990). Deposit insurance, risk, and market power in banking. American Economic Review 1183-1200.

- Marcus, Alan J. (1984). Deregulation and bank financial policy. Journal of Banking & Finance, 8(4), 557-565.

- Martinez-Miera, David, & Repullo, Rafael. (2010). Does competition reduce the risk of bank failure? The Review of Financial Studies, 23(10), 3638-3664.

- Niu, Jijun. (2012). An empirical analysis of the relation between bank charter value and risk taking. The Quarterly Review of Economics and Finance, 52(3), 298-304.