Theo tinh thần Chỉ thị số 05-CT/TW ngày 07 tháng 12 năm 2015 của Bộ Chính trị về tăng cường sự lãnh đạo của Đảng đối với công tác phát hiện, xử lý vụ việc, vụ án tham nhũng, để nâng cao hiệu quả công tác phát hiện, xử lý các vụ việc, vụ án tham nhũng, việc nghiên cứu hoàn thiện pháp luật về phát hiện, xử lý các vụ việc, vụ án tham nhũng sát với thực tiễn của đất nước và phù hợp với điều ước quốc tế mà Việt Nam là thành viên là một trong những giải pháp được đặt ra.

Việc hoàn thiện Luật Phòng, chống rửa tiền là một trong những yếu tố then chốt thúc đẩy công tác phòng, chống rửa tiền phát triển và hoàn thiện, đặc biệt trong việc điều tra, truy tố và xét xử tội phạm về rửa tiền. Theo báo cáo đánh giá rủi ro quốc gia của Việt Nam về rửa tiền, tài trợ khủng bố giai đoạn 2012 - 2017, nhóm tội phạm về tham nhũng là nhóm tội phạm nguồn của tội rửa tiền được đánh giá có nguy cơ rửa tiền từ mức “trung bình cao” đến mức “cao”. Do vậy, hiệu quả điều tra, truy tố, xét xử tội phạm rửa tiền sẽ góp phần đáng kể tăng cường hiệu quả công tác đấu tranh phòng, chống tham nhũng.

Hoàn thiện Luật Phòng, chống rửa tiền, nhất là các quy định về nhận biết và cập nhật thông tin khách hàng; về cá nhân có ảnh hưởng chính trị góp phần hỗ trợ cung cấp thông tin cho cơ quan có thẩm quyền trong phát hiện các giao dịch đáng ngờ của người có chức vụ, quyền hạn và điều tra các giao dịch tài chính của những người này, là cơ sở để kiểm tra, kiểm soát, xác minh tài sản và thu nhập của người có chức vụ, quyền hạn, qua đó, góp phần tích cực cho công tác điều tra, truy tố, xét xử các hành vi tham nhũng[1].

Thực trạng triển khai Luật Phòng, chống rửa tiền

Từ khi Luật Phòng, chống rửa tiền được ban hành (năm 2012) đến nay, công tác phòng, chống rửa tiền của Việt Nam đã đạt được nhiều kết quả quan trọng, đáng khích lệ, góp phần vào cuộc đấu tranh phòng, chống tội phạm nói chung và tội phạm rửa tiền, tài trợ khủng bố nói riêng cũng như góp phần làm minh bạch hệ thống tài chính, thúc đẩy hoạt động thanh toán và thương mại quốc tế phát triển, từ đó góp phần thúc đẩy phát triển kinh tế và sự an toàn, ổn định của xã hội. Tuy nhiên, vẫn còn những quy định chưa đồng bộ hoặc còn chồng chéo dẫn đến bất cập trong quá trình triển khai; chưa phù hợp với thực tiễn và chuẩn mực quốc tế mới về phòng, chống rửa tiền, gây khó khăn cho công tác phòng, chống rửa tiền của Việt Nam, cần được nghiên cứu, hoàn thiện. Cụ thể:

Thứ nhất, quy định về đối tượng báo cáo chưa đầy đủ. Theo quy định hiện hành, đối tượng báo cáo của Luật Phòng, chống rửa tiền bao gồm 02 nhóm: (1) các tổ chức tài chính (FIs) là các tổ chức được cấp giấy phép thực hiện một hoặc một số hoạt động theo quy định tại khoản 3 Điều 4 Luật Phòng, chống rửa tiền; và (2) các tổ chức, cá nhân kinh doanh ngành nghề phi tài chính liên quan (DNFBPs) thực hiện một hoặc một số hoạt động theo quy định tại khoản 4 Điều 4 Luật Phòng, chống rửa tiền. Tuy nhiên, các hoạt động của các tổ chức tài chính và các tổ chức, cá nhân kinh doanh ngành nghề phi tài chính liên quan được liệt kê tại khoản 3, 4 Điều 4 Luật Phòng, chống rửa tiền hiện chưa bao quát đầy đủ, chưa theo kịp sự phát triển trong các hoạt động của các tổ chức tài chính và phi tài chính trên thực tế, do tại thời điểm ban hành Luật Phòng, chống rửa tiền, có một số loại hình tổ chức kinh doanh các sản phẩm, dịch vụ như cung ứng dịch vụ trung gian thanh toán, cho vay ngang hàng, kinh doanh tiền ảo, tài sản ảo... chưa xuất hiện, mặc dù các hoạt động này cũng tiềm ẩn nhiều rủi ro về rửa tiền. Việc không quy định các loại hình tổ chức kinh doanh mới phát sinh này trong Luật Phòng, chống rửa tiền dẫn đến hệ quả là các tổ chức này tuy cũng thực hiện hoạt động kinh doanh các sản phẩm, dịch vụ như cung ứng dịch vụ trung gian thanh toán, cho vay ngang hàng, kinh doanh tiền ảo, tài sản ảo... nhưng lại không phải thực hiện các biện pháp phòng, chống rửa tiền theo quy định tại Luật Phòng, chống rửa tiền.

Thứ hai, quy định về đánh giá rủi ro và áp dụng phương pháp tiếp cận trên cơ sở rủi ro trong công tác phòng, chống rửa tiền chưa đáp ứng được yêu cầu quan trọng trong công tác phòng, chống rửa tiền được nêu ra tại khuyến nghị số 1 trong bộ 40 Khuyến nghị của Lực lượng đặc nhiệm tài chính quốc tế về phòng, chống rửa tiền. Hiện nay, Luật Phòng, chống rửa tiền không quy định việc đánh giá rủi ro rửa tiền cấp độ quốc gia, cấp độ ngành, cấp độ từng tổ chức và việc thực hiện các biện pháp phòng, chống rửa tiền trên cơ sở rủi ro của đối tượng báo cáo cũng như hoạt động thanh tra, giám sát phòng, chống rửa tiền trên cơ sở rủi ro của các bộ, ngành. Xuất phát từ việc đánh giá và hiểu về rủi ro rửa tiền, các biện pháp phòng, chống rửa tiền bao gồm việc ban hành chính sách, kế hoạch, việc thực hiện các biện pháp phòng ngừa tại các đối tượng báo cáo (nhận dạng, phân loại khách hàng, thực hiện cập nhật thông tin khách hàng...), việc thực hiện thanh tra, kiểm tra, giám sát hay phân tích, xử lý các vụ việc đều dựa trên cơ sở rủi ro. Nội dung này cũng được Đoàn đánh giá Nhóm Châu Á - Thái Bình Dương về chống rửa tiền đặt ra trong các yêu cầu về kế hoạch hành động của Việt Nam cần phải thực hiện trong thời gian tới nhằm khắc phục những khuyết thiếu trong cơ chế phòng, chống rửa tiền của Việt Nam thời gian qua.

Thứ ba, quy định về các biện pháp phòng, chống rửa tiền áp dụng đối với đối tượng báo cáo vẫn còn khoảng trống. Theo quy định của Luật Phòng, chống rửa tiền, các đối tượng báo cáo cần phải thực hiện các biện pháp phòng, chống rửa tiền bao gồm nhận biết và cập nhật thông tin khách hàng; báo cáo, cung cấp và lưu giữ thông tin; áp dụng các biện pháp tạm thời. Tuy nhiên, đối chiếu các quy định theo các yêu cầu tại 40 Khuyến nghị của Lực lượng đặc nhiệm tài chính quốc tế (FATF)[2] về các biện pháp phòng ngừa rửa tiền mà đối tượng báo cáo phải áp dụng, vẫn còn tồn tại một số lỗ hổng cơ bản như:

(1) Quy định về cá nhân có ảnh hưởng chính trị (PEPs) hiện chỉ điều chỉnh đối với cá nhân có ảnh hưởng chính trị nước ngoài. Tuy nhiên, theo Khuyến nghị của Lực lượng đặc nhiệm tài chính quốc tế, các quốc gia không được phân biệt cá nhân có ảnh hưởng chính trị trong nước hay nước ngoài và phải thực hiện các biện pháp phòng, chống rửa tiền cho các cá nhân có ảnh hưởng chính trị trong và ngoài nước như nhau;

(2) Các quy định áp dụng đối với các thỏa thuận ủy quyền hiện chưa đầy đủ và chưa rõ ràng do định nghĩa về thỏa thuận ủy quyền được nêu ra trong Luật Phòng, chống rửa tiền hiện chưa phù hợp với khái niệm tương ứng về “legal arrangement“ được đưa ra tại Khuyến nghị của Lực lượng đặc nhiệm tài chính quốc tế;

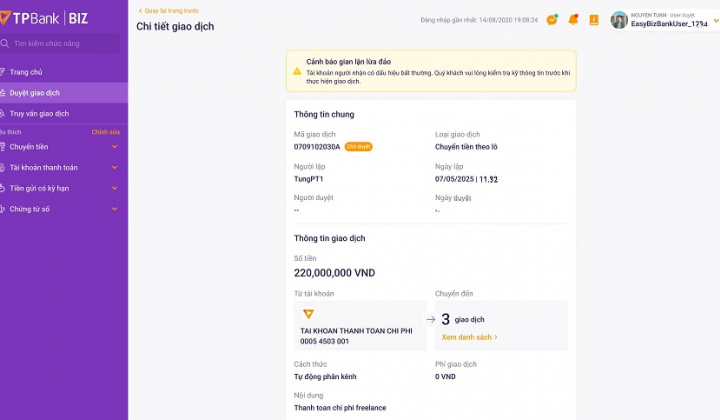

(3) Quy định về các dấu hiệu cảnh báo về giao dịch đáng ngờ mới chỉ đưa ra các dấu hiệu cảnh báo chung, lĩnh vực ngân hàng, chứng khoán, bảo hiểm; các lĩnh vực khác đặc biệt là lĩnh vực kinh doanh bất động sản chưa có hướng dẫn cụ thể;

(4) Quy định về khai báo, cung cấp thông tin về việc vận chuyển tiền mặt, kim loại quý, đá quý và công cụ chuyển nhượng qua biên giới còn chưa đưa ra định nghĩa rõ ràng về kim loại quý, đá quý; cách thức tính toán, xác định ngưỡng phải báo cáo; cách thức báo cáo; cách thức xử lý thông tin, dữ liệu được báo cáo.

Thứ tư, quy định về việc phân tích, xử lý thông tin giao dịch đáng ngờ của Ngân hàng Nhà nước chưa được rõ ràng, chưa thể hiện rõ các quy trình nghiệp vụ cơ bản trong phân tích thông tin từ việc tiếp nhận thông tin, phân tích thông tin theo các quy trình nghiệp vụ phân tích chiến thuật, phân tích nghiệp vụ và phân tích chiến lược và chuyển giao thông tin về phòng, chống rửa tiền. Hiện nay, Luật Phòng, chống rửa tiền mới chỉ quy định về việc thu thập, xử lý và chuyển giao, trao đổi thông tin về phòng, chống rửa tiền. Các quy định này điều chỉnh về thẩm quyền của Ngân hàng Nhà nước trong việc tiếp nhận thông tin và thu thập thông tin từ đối tượng báo cáo và cơ quan, tổ chức, cá nhân có liên quan; việc chuyển giao thông tin và trao đổi thông tin phòng, chống rửa tiền. Tuy nhiên, quy định về việc phân tích, xử lý thông tin giao dịch đáng ngờ của Ngân hàng Nhà nước chưa được rõ ràng, chưa thể hiện rõ các quy trình nghiệp vụ cơ bản trong phân tích thông tin từ việc tiếp nhận thông tin, phân tích thông tin theo các quy trình nghiệp vụ phân tích chiến thuật, phân tích nghiệp vụ và phân tích chiến lược và chuyển giao thông tin về phòng, chống rửa tiền. Ngoài ra, các quy định này cũng chưa bao quát hết các nhiệm vụ trọng tâm trong hoạt động của Ngân hàng Nhà nước như công tác giám sát, cảnh báo, trao đổi thông tin với các cơ quan đơn vị trong và ngoài nước trong thực hiện công tác phòng, chống rửa tiền.

Thứ năm, quy định về trách nhiệm của các cơ quan nhà nước trong phòng, chống rửa tiền chưa được phân định rõ. Hiện nay, Luật Phòng, chống rửa tiền tuy đã quy định cụ thể về trách nhiệm của các cơ quan nhà nước trong phòng, chống rửa tiền. Tuy nhiên, xuất phát từ hoạt động quản lý nhà nước của các Bộ, ngành, hiện nay tại một số lĩnh vực hoạt động chưa có sự phân định rõ trách nhiệm quản lý nhà nước như lĩnh vực kinh doanh kim loại quý, đá quý. Cụ thể, Bộ Công thương quản lý các đối tượng báo cáo thực hiện hoạt động kinh doanh kim loại quý và đá quý nói chung (theo Nghị định số 116/2013/NĐ-CP ngày 04 tháng 10 năm 2013 của Chính phủ quy định chi tiết thi hành một số điều của Luật Phòng, chống rửa tiền (đã được sửa đổi, bổ sung)). Trong các loại kim loại quý, đá quý, Ngân hàng Nhà nước thực hiện kiểm tra, thanh tra đối với hoạt động kinh doanh mua, bán vàng miếng, vàng trang sức mỹ nghệ và hoạt động xuất khẩu, nhập khẩu vàng nguyên liệu (theo Nghị định số 24/2012/NĐ-CP ngày 03 tháng 4 năm 2012 của Chính phủ về quản lý hoạt động kinh doanh vàng). Ngoài ra, Luật Phòng, chống rửa tiền hiện hành chưa quy định rõ ràng về cơ quan có trách nhiệm thanh tra, giám sát hoạt động phòng, chống rửa tiền đối với đối tượng kinh doanh các loại kim loại quý, đá quý khác.

Những hạn chế, bất cập của Luật Phòng, chống rửa tiền đã tạo ra khoảng trống pháp lý, làm giảm hiệu quả đấu tranh phòng, chống rửa tiền ở Việt Nam thời gian qua.

Nguyên nhân

Nguyên nhân của thực trạng trên, nhất là những nguyên nhân hạn chế, bất cập của Luật Phòng, chống rửa tiền đó là:

Thứ nhất, Luật Phòng, chống rửa tiền được Quốc hội thông qua vào năm 2012. Tại thời điểm này, các quy định của Luật Phòng, chống rửa tiền được xây dựng theo hướng phù hợp, nội luật hóa các Khuyến nghị của Lực lượng đặc nhiệm tài chính quốc tế được sửa đổi, bổ sung vào năm 2012 và xuất phát từ yêu cầu thực tiễn phát sinh về phòng, chống rửa tiền trong giai đoạn này. Từ đó đến nay, Khuyến nghị của Lực lượng đặc nhiệm tài chính quốc tế đã có 11 lần sửa đổi các khuyến nghị, trong đó, có nhiều quy định mới hiện chưa được quy định trong Luật Phòng, chống rửa tiền như quy định về việc áp dụng phương pháp tiếp cận trên cơ sở rủi ro trong công tác phòng, chống rửa tiền... dẫn đến một số quy định tại Luật Phòng, chống rửa tiền và các văn bản hướng dẫn thi hành không còn phù hợp với 40 khuyến nghị hiện hành của Lực lượng đặc nhiệm tài chính quốc tế, ảnh hưởng đến việc thực thi cam kết của Việt Nam trong việc thực hiện các Khuyến nghị của Lực lượng đặc nhiệm tài chính quốc tế.

Thứ hai, trong bối cảnh toàn cầu hóa ngày càng sâu rộng, sự phát triển của khoa học, công nghệ cùng với cuộc cách mạng công nghiệp 4.0, dẫn đến sự ra đời của nhiều loại hình sản phẩm, dịch vụ mới như các loại hình dịch vụ kinh doanh tiền ảo, tài sản ảo, cho vay ngang hàng... Các sản phẩm này tiềm ẩn nhiều nguy cơ bị tội phạm nói chung và tội phạm rửa tiền nói riêng lạm dụng để thực hiện các hành vi phạm tội. Mặt khác, các giao dịch tài chính đa dạng, đan xen và mức độ tinh vi, phức tạp, thủ đoạn rửa tiền ngày càng trở nên kín kẽ, phức tạp hơn... càng khó kiểm soát hoạt động rửa tiền, trong khi các quy định của pháp luật thường không theo kịp với thực tiễn. Do đó, chuẩn mực quốc tế về phòng, chống rửa tiền kêu gọi các quốc gia đặc biệt lưu ý về các rủi ro rửa tiền có thể mang lại với những sản phẩm liên quan đến công nghệ mới và những sản phẩm đặc thù xuất hiện trong bối cảnh cụ thể của từng quốc gia.

Định hướng hoàn thiện Luật Phòng, chống rửa tiền

Thực hiện điểm 1 phần IV của Kế hoạch hành động quốc gia về phòng, chống rửa tiền, tài trợ khủng bố giai đoạn 2015-2020 được ban hành kèm theo Quyết định số 2112/QĐ-TTg ngày 25 thánh 11 năm 2014 của Thủ tướng Chính phủ giao Ngân hàng Nhà nước chủ trì, phối hợp với các cơ quan liên quan nghiên cứu, đề xuất chỉnh sửa Luật Phòng, chống rửa tiền phù hợp với chuẩn mực quốc tế; căn cứ vào kết quả đánh giá tổng kết hơn 07 năm thực hiện Luật Phòng, chống rửa tiền; căn cứ vào các khuyến nghị của Đoàn đánh giá của Nhóm Châu Á - Thái Bình Dương về chống rửa tiền đối với cơ chế phòng, chống rửa tiền, chống tài trợ khủng bố tại Việt Nam, việc sửa đổi, bổ sung Luật Phòng, chống rửa tiền là cần thiết và dựa trên những nguyên tắc và định hướng: (1) Luật cần cụ thể hóa các chủ trương, chiến lược, kế hoạch của Chính phủ trong công tác phòng, chống rửa tiền. (2) Luật cần phải tham khảo, cụ thể hóa các chuẩn mực quốc tế về phòng, chống rửa tiền; tham khảo pháp luật của một số quốc gia có điều kiện kinh tế - xã hội tương đồng để bảo đảm tính khả thi và hiệu quả của Luật. (3) Luật cần khắc phục các vướng mắc, bất cập hiện tại; giải quyết được các vấn đề mới phát sinh. Theo đó, Luật Phòng, chống rửa tiền (sửa đổi) cần mở rộng phạm vi đối tượng báo cáo trong công tác phòng, chống rửa tiền. Sửa đổi, bổ sung các quy định về định kỳ đánh giá rủi ro về rửa tiền quốc gia, ngành và tại từng đối tượng báo cáo; áp dụng các biện pháp thích hợp quản lý rủi ro về rửa tiền. Hoàn thiện các quy định về các biện pháp phòng ngừa áp dụng đối với đối tượng báo cáo. Hoàn thiện các quy định liên quan đến việc thu thập, xử lý, chuyển giao và trao đổi thông tin phòng, chống rửa tiền. Sửa đổi, bổ sung trách nhiệm của các cơ quan quản lý nhà nước trong phòng, chống rửa tiền[3].

Sửa đổi, bổ sung các quy định của Luật Phòng, chống rửa tiền để nâng cao hiệu quả hoạt động phòng, chống rửa tiền của Ngân hàng Nhà nước, tạo hành lang pháp lý đầy đủ để Ngân hàng Nhà nước thực hiện chức năng phân tích, xử lý, chuyển giao và trao đổi thông tin về phòng, chống rửa tiền, qua đó nâng cao hiệu quả hoạt động phòng, chống rửa tiền của Ngân hàng Nhà nước; nâng cao hiệu quả thực hiện công tác phòng, chống rửa tiền của Ngân hàng Nhà nước thông qua việc sửa đổi, bổ sung các quy định về thu thập, xử lý, chuyển giao và trao đổi thông tin về phòng, chống rửa tiền và đơn vị đầu mối thực hiện chức năng phòng, chống rửa tiền thuộc Ngân hàng Nhà nước theo hướng sửa đổi, bổ sung các quy định về thu thập, xử lý và chuyển giao thông tin về phòng, chống rửa tiền; việc trao đổi thông tin với các cơ quan, đơn vị trong và ngoài nước trong việc thực hiện công tác phòng, chống rửa tiền và bổ sung điều khoản quy định về đơn vị đầu mối thuộc Ngân hàng Nhà nước để thực hiện các chức năng trên.

Những sửa đổi, bổ sung này không làm phát sinh đáng kể chi phí để tổ chức lại bộ máy, triển khai thực hiện quy trình nghiệp vụ phân tích thông tin giao dịch đáng ngờ; chi phí liên quan đến đào tạo nhân lực thực hiện công tác phòng, chống rửa tiền vì đơn vị thực hiện chức năng phân tích, xử lý, chuyển giao và trao đổi thông tin về phòng, chống rửa tiền đã được thành lập và vận hành từ thời điểm cơ chế phòng, chống rửa tiền bắt đầu có ở Việt Nam (hơn 15 năm qua), đã có tổ chức, bộ máy và nhân sự để thực hiện nhiệm vụ. Do đó, việc tổ chức lại bộ máy để hoàn thiện và nâng cao hiệu quả hoạt động của đơn vị đầu mối của Ngân hàng Nhà nước về phòng, chống rửa tiền sẽ không làm phát sinh thêm nhiều chi phí.

Thêm vào đó, sửa đổi, bổ sung này còn nhằm: (1) Nâng cao hiệu quả hoạt động đơn vị đầu mối của Ngân hàng Nhà nước về phòng, chống rửa tiền, không phải là của các đối tượng báo cáo, do đó không gây cản trở đến hoạt động bình thường của các tổ chức, cá nhân là đối tượng báo cáo; (2) Đẩy mạnh công tác thu thập, phân tích và xử lý thông tin giao dịch đáng ngờ về phòng, chống rửa tiền do quy trình nghiệp vụ phân tích thông tin được quy định rõ ràng, phù hợp với thông lệ và chuẩn mực quốc tế. Cụ thể: Đối với cơ quan nhà nước có thẩm quyền, hoạt động phân tích và chuyển giao thông tin phòng, chống rửa tiền được nâng cao chất lượng (chất lượng báo cáo giao dịch đáng ngờ được cải thiện, chất lượng phân tích thông tin giao dịch đáng ngờ được củng cố và nâng cao), do đó, nguồn thông tin chuyển giao từ cơ quan đầu mối về phòng, chống rửa tiền của Ngân hàng Nhà nước cho các cơ quan có thẩm quyền như cơ quan điều tra, toà án, viện kiểm sát... được gia tăng thêm giá trị và chất lượng, qua đó hỗ trợ, thúc đẩy công tác điều tra, truy tố, xét xử tội phạm rửa tiền. Đối với công tác hợp tác quốc tế trao đổi thông tin phòng, chống rửa tiền, công tác này sẽ được đẩy mạnh do đơn vị đầu mối về phòng, chống rửa tiền của Ngân hàng Nhà nước được tổ chức lại theo hướng nâng cao vị thế và tính độc lập của đơn vị này, việc trao đổi thông tin với các đối tác quốc tế về phòng, chống rửa tiền được thực hiện chủ động và kịp thời hơn. (3) Nâng cao hiệu quả hoạt động phòng, chống rửa tiền của Ngân hàng Nhà nước, nâng cao hiệu quả chuyển giao, trao đổi thông tin phòng, chống rửa tiền cho cơ quan có thẩm quyền. Qua đó, chính sách này sẽ thúc đẩy công tác điều tra, truy tố, xét xử tội phạm rửa tiền; giảm thiểu các hoạt động tội phạm rửa tiền, gian lận thuế, tham nhũng; góp phần thúc đẩy kinh tế xã hội phát triển, tạo lập môi trường xã hội an toàn, tích cực. (4) Tạo khung pháp lý toàn diện, đồng bộ cho các hoạt động thu thập, xử lý và chuyển giao thông tin về phòng, chống rửa tiền; hợp tác trong nước và quốc tế về phòng, chống rửa tiền; cảnh báo, giám sát trong phòng, chống rửa tiền, góp phần nâng cao hiệu quả hoạt động của đơn vị đầu mối về phòng, chống rửa tiền thuộc Ngân hàng Nhà nước.

Ngoài ra, việc sửa đổi, bổ sung các quy định về thu thập, phân tích, chuyển giao thông tin về phòng, chống rửa tiền; hợp tác trong nước và quốc tế về phòng, chống rửa tiền, giám sát, cảnh báo về phòng, chống rửa tiền nhằm nâng cao hiệu quả hoạt động của cơ quan đầu mối về phòng, chống rửa tiền. Quy định này để phù hợp với khuyến nghị 29 và một số khuyến nghị liên quan về chức năng, thẩm quyền của đơn vị tình báo tài chính với vai trò là cơ quan đầu mối trong công tác phòng, chống rửa tiền của một quốc gia; khắc phục những khuyết thiếu trong quy định của pháp luật cũng như hạn chế về hiệu quả hoạt động của đơn vị tình báo tài chính của Việt Nam mà đã được Đoàn đánh giá Nhóm Châu Á - Thái Bình Dương về chống rửa tiền nhận định trong báo cáo đánh giá về cơ chế phòng, chống rửa tiền của Việt Nam; tạo cơ sở pháp lý đầy đủ, rõ ràng trong công tác thu thập, phân tích, chuyển giao và trao đổi thông tin về phòng, chống rửa tiền, góp phần nâng cao hiệu quả phòng, chống rửa tiền ở Việt Nam trong thời gian tới[4].

Tác giả: TS. Đỗ Đức Hồng Hà -ThS. Bùi Thị Tâm

Theo DIV

Tài liệu tham khảo

1. Bộ Chính trị (2015), Chỉ thị số 05-CT/TW ngày 07 tháng 12 năm 2015 của Bộ Chính trị về tăng cường sự lãnh đạo của Đảng đối với công tác phát hiện, xử lý vụ việc, vụ án tham nhũng.

2. Ngân hàng Nhà nước Việt Nam (2021), Báo cáo số 409/BC-NHNN ngày 09 tháng 12 năm 2021của Ngân hàng Nhà nước Việt Nam tổng kết thi hành Luật Phòng, chống rửa tiền.

3. Ngân hàng Nhà nước Việt Nam (2021), Tờ trình số 69/TTr-NHNN ngày 20 tháng 8 năm 2021 của Ngân hàng Nhà nước Việt Nam đề nghị xây dựng Luật Phòng, chống rửa tiền (sửa đổi).

1[1] Bộ Chính trị (2015), Chỉ thị số 05-CT/TW ngày 07 tháng 12 năm 2015 của Bộ Chính trị về tăng cường sự lãnh đạo của Đảng đối với công tác phát hiện, xử lý vụ việc, vụ án tham nhũng.

23[2] FATF là tổ chức liên chính phủ ban hành ra các chuẩn mực quốc tế về phòng, chống rửa tiền/chống tài trợ khủng bố với mục tiêu ngăn chặn các hành vi bất hợp pháp gây hại cho xã hội. Năm 2004, FATF lần đầu ban hành bộ tiêu chuẩn 40+9 Khuyến nghị bao gồm 40 Khuyến nghị về phòng, chống rửa tiền và 9 Khuyến nghị đặc biệt về phòng, chống tài trợ khủng bố; đến tháng 02/2012 FATF sửa đổi, bổ sung 40+9 Khuyến nghị thành bộ 40 Khuyến nghị mới về chống rửa tiền, chống tài trợ khủng bố và chống tài trợ phổ biến vũ khí hủy diệt. 40 Khuyến nghị hiện đang được áp dụng là bộ chuẩn mực quốc tế chung về PCRT/TTKB/VKHD. Hiện nay, hơn 200 quốc gia và vùng lãnh thổ đang cam kết thực hiện theo các khuyến nghị của FATF trong đó có Việt Nam. (Nguồn trích dẫn: website: https://www.fatf-gafi.org/about/).

4[3] Ngân hàng Nhà nước Việt Nam (2021), Báo cáo số 409/BC-NHNN ngày 09 tháng 12 năm 2021của Ngân hàng Nhà nước Việt Nam tổng kết thi hành Luật Phòng, chống rửa tiền.

5[4] Ngân hàng Nhà nước Việt Nam (2021), Tờ trình số 69/TTr-NHNN ngày 20 tháng 8 năm 2021 của Ngân hàng Nhà nước Việt Nam đề nghị xây dựng Luật Phòng, chống rửa tiền (sửa đổi).